Pues se confirma que el BCE asumirá un posible default de Grecia (que sin ningún tipo de duda se dará). Ahora habrá que ver que significa eso de "selectivo" y "temporal" porque suaviza, y de que manera, el término... ¿unos acreedores cobrarán y otros no?  ¿entran alemanes y franceses en esa suspensión de pagos selectiva? ¿cuánto se retrasan los nuevos vencimientos de deuda? No ha habido huevos a plantear una suspensión de pagos griega en condiciones.

¿entran alemanes y franceses en esa suspensión de pagos selectiva? ¿cuánto se retrasan los nuevos vencimientos de deuda? No ha habido huevos a plantear una suspensión de pagos griega en condiciones.

Cada 2 segundos se deben 400mil euros en el mundo

OFERTAS Ver todas

-

-5%Kawai ES-60

-

-9%ADJ myDMX5

-

-29%UA Apollo x6 Gen2 Essentials+

dreamtopia escribió:Pues se confirma que el BCE asumirá un posible default de Grecia (que sin ningún tipo de duda se dará). Ahora habrá que ver que significa eso de "selectivo" y "temporal" porque suaviza, y de que manera, el término... ¿unos acreedores cobrarán y otros no? ¿entran alemanes y franceses en esa suspensión de pagos selectiva? ¿cuánto se retrasan los nuevos vencimientos de deuda? No ha habido huevos a plantear una suspensión de pagos griega en condiciones.

Reunión del Eurogrupo: las tres opciones del nuevo rescate griego

Alguien escribió:En concreto, la primera opción contempla la recompra de deuda públia griega y una mejora de las condiciones del crédito del sector público, lo que implicaría probablemente la rebaja del 'rating' de Grecia hasta 'default selectivo' o 'impago'.

Aunque el documento no proporciona ninguna cifra, el coste de esta primera opción para el fiondo de rescate supondría el importe en sí del rescate más el de las medidas para mejorar el acceso al crédito de Grecia, restando la aportación del sector privado.

La segunda opción tomaba como punto de partida la solución propuesta por los bancos franceses para asumir un 'rollover' de la deuda griega sin incluir una mejora en las condiciones del crédito, que probablemente implicaría una rebaja de 'rating' hasta 'impago selectivo' y que elevaría el coste para el EFSF al importe del rescate, más la recapitalización de los bancos griegos, menos la aportación del sector privado. Esta segunda opción podría requerir también unos menores intereses y vencimientos más amplios.

Por otro lado, una tercera opción se sustentaría en un impuesto al sector financiero, o en algún tipo de acuerdo descentralizado con la banca, especialmente con las entidades griegas con grandes carteras de deuda pública helena, lo que probablemente serviría para eludir el 'default selectivo' por parte de las agencias de 'rating'.

Asimismo, a través de esta tercera vía el coste para la eurozona sería el menor de las tres opciones, ya que únicamente representaría el coste del nuevo programa de ayuda financiera, al que habría que restar la aportación del sector privado.

Sin embargo, esta fórmula requeriría menores tasas de interés en los préstamos del EFSF, así como una ampliación de los vencimientos, ya que determinarían la sostenibilidad de la deuda griega.

http://www.finanzas.com/noticias/economia/2011-07-19/525566_europa-maneja-tres-opciones-para.html

Y respondiendo a tu pregunta, de como es posible que esta la posibilidad de hacer impago selectivo?

Pues porque Grecia va hacer impago sí o sí, y por fin se dan cuenta los del Eurogrupoo las medidas de recorte no han funcionado ni esta en el horizointe su posible funcionamiento, la cuestión ahora es como amortiguar el golpe y calmar a las agencias de calificación. Algo que anuncie ya por aquí hace tiempo.

rascacoco escribió:

y comparar la deuda sin ponerla en relación a su PIB me parece una perversión intencionada (no tuya). El PIB es el volumen de negocio de un país. A ese volumen subele un punto porcentual en impuestos, el resultado es la capacidad de reacción de una economía al problema de la deuda.

No suben impuestos porque bajan el consumo. Pero la posibilidad esta latente.

4xi escribió:Pues porque Grecia va hacer impago sí o sí, y por fin se dan cuenta los del Eurogrupoo las medidas de recorte no han funcionado ni esta en el horizointe su posible funcionamiento,

En otras palabras se ha perdido un año y se han preocupado en resolver los problemas de su propio pais, (bancos jodidos por impago de Grecia).

O sea la soluciones aportadas beneficiaban a unos pocos paises poderosos, bancos de los cuales han tenido un año para ajustar sus cuentas ante un posible impago. El año ha llegado y ha llegado el momento de hacer frente a la realidad con un año de retraso -IMPAGO-

Pero bueno, si esto se hubiera hecho un año antes (restructuracion ordenada) cuando ya se sabía que era inevitable el impago, no estaríamos donde estamos ahora.

De cualquier forma hay 3 posibilidades. Comentar que la restructuracion ordenada ha funcionado ya en muchos paises

#168

Bueno, yo he andado perdido estos dias de las noticias pero aqui dan mas detalles:

http://www.cotizalia.com/perlas-kike-vazquez/2011/marshall-european-grecia-20110722-5856.html

Bueno, yo he andado perdido estos dias de las noticias pero aqui dan mas detalles:

Alguien escribió:Por Kike Vázquez

Los líderes de la Eurozona han dictado sentencia, ya tenemos con nosotros el documento que traza las líneas maestras del plan para Grecia, pueden leerlo aquí. Algunos han dado en llamarle “Nuevo Plan Marshall” otros “European Monetary Fund”. Bien, es posible que ninguno sea adecuado, aunque supongo que un gran acuerdo sin un gran nombre no es lo mismo, así que dejemos a Sarkozy y compañía que disfruten el momento… Mientras tanto veamos a ver qué dice.

El nuevo plan se cimenta fundamentalmente sobre tres patas: la aportación del sector público, la aportación del sector privado y las funciones del nuevo fondo europeo (EFSF/ESM). Además ofrece algunos detalles muy interesantes sobre algunas cuestiones que también es conveniente comentar, fundamentalmente sobre Irlanda, Portugal, pero también sobre otras. Vamos por pasos y empecemos por el principio.

Los miembros de la Eurozona junto con el FMI otorgarán más financiación al país heleno, 109 mil millones de euros a mayores del primer rescate, además ampliarán los vencimientos y reducirán el coste de financiación notablemente. Por una parte los plazos van de 15 hasta 30 años, frente a los 7.5 que estaban sobre la mesa, por la otra se habla de un tipo de interés del 3.5%. Ambas medidas son muy positivas para Grecia, permiten un coste de financiación lo suficientemente bajo como para conseguir reducir realmente la deuda si el crecimiento florece algún día y las finanzas públicas se ponen en orden, además el día que vuelvan a los mercados la estructura de las obligaciones facilitará mucho las cosas.

El segundo pilar del plan es la aportación voluntaria del sector privado. Se les ofrecerán cuatro alternativas a los interesados, inspiradas en el plan francés aunque más ambiciosas, con los que esperan alcanzar un 90% de participación y una financiación entre 2011 y 2014, coincidiendo con la nueva ayuda pública, de 49.6 mil millones de euros (54 mil millones según el IIF). No se queda ahí, además se amplía el plazo para poder contribuir hasta 2020, con ello esperan aumentar la participación privada hasta los 135 mil millones de euros en total.

Las cuatro propuestas son las siguientes, pueden encontrar los detalles técnicos en el siguiente enlace.

[ Imagen no disponible ]

La tercera pata de la mesa son las nuevas funciones del fondo de rescate europeo, el cual tendrá a partir de ahora un papel aún más protagonista. Podrá conceder “créditos preventivos” a España o Italia a cualquier país que lo necesite, podrá dar préstamos para el sistema bancario a través de los gobiernos y por último podrá intervenir en el mercado secundario de deuda pública si es necesario. Claramente estas medidas están dirigidas a tratar de frenar el contagio existente en la Eurozona, ya que incide en todas las cuestiones que están sobre la mesa en las que puede haber dudas. Nuestra financiación, nuestro sistema bancario y el aumento de los costes debido a los vaivenes del mercado.

Antes de sacar conclusiones vayamos con algunos detalles que “esconde” el programa. Las condiciones de la ayuda pública concedidos a Grecia, vencimientos e intereses, serán extrapolables a Portugal e Irlanda. Ahora bien, a esta última le mandan el siguiente recadito: “we note Ireland's willingness to participate constructively in the discussions on the Common Consolidated Corporate Tax Base draft directive (CCCTB)”. Vamos, que condicionan estas jugosas condiciones a que Irlanda negocie un nuevo impuesto de sociedades con la Unión Europea. Golpe lanzado para que duela. Y es que la ventaja que tiene Irlanda con respecto a los demás periféricos es que es “competitiva”. Pero, ¿por qué? pues en un porcentaje muy importante gracias a su impuesto de sociedades. Se auguran tensiones.

Otro detalle aún más jugoso. El texto final ha sufrido variaciones, de forma que las primeras filtraciones no son lo que finalmente se ha publicado como texto final. ¿Algún cambio importante? En general no, salvo uno. El texto oficial es este, una de las filtraciones esta. A ver si notan una sutil diferencia en el punto 3 referente a las condiciones de la ayuda pública.

Oficial:

This will be accompanied by a mechanism which ensures appropriate incentives to implement the programme.

Filtración:

This will be accompanied by a mechanism which ensures appropriate incentives to implement the programme, including through collateral arrangements where appropriate.

Se dice que se van a usar mecanismos de “persuasión” para hacer cumplir con los programas adecuados, si bien en un primer momento esto era referente a establecer colaterales como garantía y en un segundo momento dicha frase se esfumó. ¿Por qué? El tiempo dirá.

Ya para terminar con el plan, vamos con la parte “marshalliana”, y es que se apunta a que se establecerá una “estrategia de inversión y crecimiento” en Grecia. Además se trabajará en la competitividad, el empleo y ese tipo de cosas que tan bien suenan en un papel oficial. ¿Funcionará? Pues más les vale, porque todo esto tiene dos patas cojas. La primera es que si el “Plan Marshall” para el crecimiento no funciona difícilmente se podrán pagar las deudas. Lo segundo es que si bien las medidas son importantes de producirse un caso pesimista como es la asistencia de España o Italia no habría suficiente dinero. No hay eurobonos y a la vista está que no lo implementarán de no ser imprescindible. No obstante Alemania ha dado un paso al frente, ahora tenemos que devolver “el favor” y hacer las cosas bien. Podemos.

http://www.cotizalia.com/perlas-kike-vazquez/2011/marshall-european-grecia-20110722-5856.html

las agencias son las consejeras de los inversores.. Piden los numeros a las empresas y a los paises y hacen su propia puntucion sobre si es resntable invertir en una entidad. El problema de las agencias es que los inversores les hacen caso...

no quiero pensar mal, pero alemania tenia hace un año 50 mil millones de deuda griega, ahora 10 mil millones... Que ha pasado con la diferencia? pues imagino que se ha vendido toda en este año en el mercado secundario.. y que pasa cuando asumes perdidas vendiendo 40 mil millones de deuda griega en el mercado secundario? sorpresa!! sube el interes.. Entonces uno se pregunta si Alemania es la solucion o parte del problema.

^^^^puedo equivocarme pero para mi el problema europeo se reduce en una frase extraida de wikileaks..

http://www.elmundo.es/elmundo/2010/11/28/internacional/1290981333.html

4xi escribió:los cuales han tenido un año para ajustar sus cuentas ante un posible impago.

no quiero pensar mal, pero alemania tenia hace un año 50 mil millones de deuda griega, ahora 10 mil millones... Que ha pasado con la diferencia? pues imagino que se ha vendido toda en este año en el mercado secundario.. y que pasa cuando asumes perdidas vendiendo 40 mil millones de deuda griega en el mercado secundario? sorpresa!! sube el interes.. Entonces uno se pregunta si Alemania es la solucion o parte del problema.

^^^^puedo equivocarme pero para mi el problema europeo se reduce en una frase extraida de wikileaks..

Alguien escribió:"Merkel ve la política internacional desde los beneficios que pueda acarrear a la política interna"

http://www.elmundo.es/elmundo/2010/11/28/internacional/1290981333.html

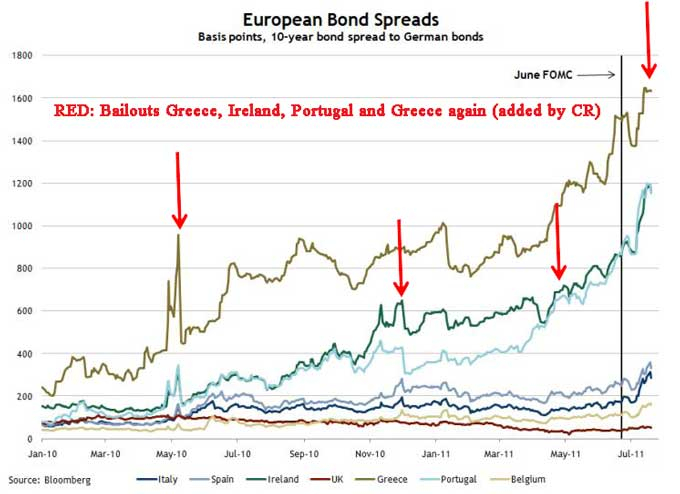

HISTORICO DEL DIFERENCIAL BONO ALEMAN.

en rojo el crack de Grecia, Irlanda, y Portugal y Grecia nuevamente

han aliviado las presiones en los mercados los rescates? ---> NO

Aliviara este ultimo rescate las presiones? Quien sabe, es el mejor de todos.

Pero mi opinión es que ayudara, pero como he dicho anteriormente los mercados buscan resultados, y con recortes nunca habrá resultados.

en rojo el crack de Grecia, Irlanda, y Portugal y Grecia nuevamente

han aliviado las presiones en los mercados los rescates? ---> NO

Aliviara este ultimo rescate las presiones? Quien sabe, es el mejor de todos.

Pero mi opinión es que ayudara, pero como he dicho anteriormente los mercados buscan resultados, y con recortes nunca habrá resultados.

Opinión y resumen del ultimo rescate, bastante interesante

Pego el enlace, sobre el resto del articulo estoy radicalmente en contra

http://www.euribor.com.es/2011/07/29/la-semana-en-los-mercados-109/#more-30566

Alguien escribió:Y es que con el tema de Grecia podemos concluir que efectivamente ha habido una conspiración contra el público. Veamos los datos: Grecia tenía a comienzos de 2010 300 mil millones de euros de deuda pública de la que la inmensa mayoría era propiedad de bancos, fondos, inversores…es decir, estaba en manos privadas. Tras el último acuerdo el FMI y el resto de Europa, es decir, los contribuyentes, se han comprometido a prestar a Grecia 219 mil millones de euros. Como a día de hoy la deuda pública griega es de unos 340 mil millones (ha crecido porque sigue gastando mucho más de lo que ingresan y bastante más de lo que se comprometieron a hacer a cambio del primer paquete de ayuda), quiere decir que hemos socializado todo ese riesgo privado…Y como ya hemos comprobado en 2010 con Portugal, Irlanda y las dudas sobre la solvencia de otros países, no vale como excusa que es para frenar el contagio, así como es evidente que tampoco el bienestar del pueblo griego –más enfadado que nunca- ni el argumento de la solidaridad –si fuera así se tendría antes con los mil millones de personas que pasan hambre en nuestro planeta que con los que invirtieron en Grecia- son motivos creíbles. Claramente se ha vuelto a ejecutar un nuevo episodio –tan típico de esta crisis- de utilización del dinero público para beneficio del sector financiero privado. Si sumamos todas las ayudas a Grecia, Irlanda, Portugal y las compras de bonos de BCE de los 3 (otra forma de rescate) la cifra resultante es de cerca de medio billón de euros a la que habría que sumar el plan de recapitalización bancaria previsto. Por el contrario, nos quieren vender como un gran logro que la banca se implique en el nuevo plan heleno con unos 80 mil millones que aún no se han concretado, asumiendo unas pérdidas bastante menores de las que tienen en su cartera de bonos griegos y además de forma voluntaria. ¿Por qué ellos, que son los que han invertido mal, pueden elegir mientras los europeos tenemos que aceptar que nuestros gobiernos presten nuestro dinero para resolver sus problemas?

Pego el enlace, sobre el resto del articulo estoy radicalmente en contra

http://www.euribor.com.es/2011/07/29/la-semana-en-los-mercados-109/#more-30566

Entidades bancarias que ayudan en el segundo rescate. Se dijo que su numero aumentaria y en realidad su numero decrece.

1º litado

[ Imagen no disponible ]

2º listado donde desaparece el BBVA y muchos bancos griegos.

[ Imagen no disponible ]

Y de paso: Top 10 de países con más posibilidades de quiebra a nivel mundial (según CMA), con datos del 2 de Agosto de 2011:

Highest Default Probabilities. Irlanda ha pasado a Venezuela:

País CPD (%)

Grecia 77.13

Portugal 56.90

Irlanda 51.76

Venezuela 49.08

Pakistan 45.04

Argentina 34.34

España 30.38

Ucrania 27.33

Italia 27.08

Líbano 22.37

1º litado

[ Imagen no disponible ]

2º listado donde desaparece el BBVA y muchos bancos griegos.

[ Imagen no disponible ]

Y de paso: Top 10 de países con más posibilidades de quiebra a nivel mundial (según CMA), con datos del 2 de Agosto de 2011:

Highest Default Probabilities. Irlanda ha pasado a Venezuela:

País CPD (%)

Grecia 77.13

Portugal 56.90

Irlanda 51.76

Venezuela 49.08

Pakistan 45.04

Argentina 34.34

España 30.38

Ucrania 27.33

Italia 27.08

Líbano 22.37

Artículo muy recomendable:

http://blogs.cincodias.com/lealtad/2011/08/the-game-is-the-game.html

"The game is the game"

""The game". El juego. Como narra la extraordinaria (y siempre insuficientemente recomendada) serie de televisión The Wire, en el ecosistema de las calles de Baltimore todos, narcotraficantes, policías, abogados y políticos, conocen el juego y, como dice Omar Little en un capítulo, "o juegas o juegan contigo". Plantearse si tiene sentido, si es justo o si se puede cambiar es perder el tiempo. Solo se trata de conocer las normas y de jugar las pocas o muchas bazas que cada uno tiene para intentar sobrevivir.

Los mercados son otro juego que, como el de Baltimore, es el mismo que siempre ha sido. A España le toca el papel de víctima y, como a los personajes que viven en la calle, no le sirve de mucho hacerse preguntas. Como, por ejemplo, por qué si el Reino Unido tiene más déficit público que España (10,2% del PIB en 2010 frente a 9,2%), más deuda (80% contra el 60%) y registran crecimientos igual de míseros (0,2% en el trimestre), la deuda británica cotiza en el 2,7% y la española en el 6,3%.

La pregunta, obviamente, tiene respuesta. El Reino Unido tiene moneda propia que podría devaluar yun banco central que puede intervenir, mientras que España está atada al euro y depende de una autoridad monetaria con sede en Fráncfort.

Culpar desde España al pueblo alemán de nuestras miserias es, en todo caso, tan injusto como creer, desde Alemania, que el Sur de Europa se ha ganado a pulso estar al borde de la quiebra. Es el juego. Hay un problema en la arquitectura del euro que los políticos, más que solucionar, han agravado con sus dudas y rencillas. El mercado ha visto que solo se ponen de acuerdo a regañadientes cuando la situación es extrema, por lo que tiene vía libre para persistir en sus ataques a España e Italia. Para hurgar en la herida, buscando un nuevo umbral de dolor de la UE.

Es una operativa sencilla, prácticamente carente de riesgo. Cuando Europa empieza a convocar cumbres extraordinarias para que los políticos hablen se pueden cerrar las posiciones bajistas contra España, a la espera del "acuerdo para salvar el euro". Pasada una semana, se puede volver a insistir. El positivo pacto del Eurogrupo ha dejado a los mercados varios meses (lo que tarda en aprobarse en los Parlamentos) para jugar. Posiblemente este agosto alguien tendrá que cancelar vacaciones y convocar una cumbre europea, quizá para ampliar el tamaño del EFSF... Más de lo mismo. El compromiso político con el euro es escaso, y los movimientos predecibles. Eso es margen para especular. Con el BCE, todavía más de lo mismo. El programa de compra de bonos se aplica con cuentagotas, dado que su mismo nacimiento supuso un terremoto político (siempre la política) en Fráncfort.

Una autoridad monetaria comprometida no actuaría pasito a pasito; trataría de sorprender al mercado con una intervención de compra de deuda masiva, con nocturnidad y alevosía, que destrozase la cartera de los especuladores en pocas horas. Solo así éstos se lo pensarían dos veces antes de volver a atacar a la deuda periférica, por muy quebrada que esté Grecia. No es cuestión de razones, argumentos o cifras, sino cuestión de dinero. The game is the game. "

Vergonzosa la extrema lentitud de la U.E. para llevar a cabo las medidas que ellos mismos deciden tomar. Según nos contaron hace apenas dos semanas, se "protegería" a España e Italia de los ataques especulativos (si no me equivoco, entre otras cosas, comprando deuda pública de estos estados para rebajar el interés de su deuda en las subastas). Pues bien, parece ser que hasta OTOÑO no se podrá llevar a cabo esa protección debido a que se debe aprobar al menos en 17 parlamentos de países europeos, y claro como estamos en vacaciones...

Si les dejas varios meses de margen a los especuladores, pues actuarán e irán a por todas con el cuchillo entre los dientes mientras les dejen.

http://blogs.cincodias.com/lealtad/2011/08/the-game-is-the-game.html

"The game is the game"

""The game". El juego. Como narra la extraordinaria (y siempre insuficientemente recomendada) serie de televisión The Wire, en el ecosistema de las calles de Baltimore todos, narcotraficantes, policías, abogados y políticos, conocen el juego y, como dice Omar Little en un capítulo, "o juegas o juegan contigo". Plantearse si tiene sentido, si es justo o si se puede cambiar es perder el tiempo. Solo se trata de conocer las normas y de jugar las pocas o muchas bazas que cada uno tiene para intentar sobrevivir.

Los mercados son otro juego que, como el de Baltimore, es el mismo que siempre ha sido. A España le toca el papel de víctima y, como a los personajes que viven en la calle, no le sirve de mucho hacerse preguntas. Como, por ejemplo, por qué si el Reino Unido tiene más déficit público que España (10,2% del PIB en 2010 frente a 9,2%), más deuda (80% contra el 60%) y registran crecimientos igual de míseros (0,2% en el trimestre), la deuda británica cotiza en el 2,7% y la española en el 6,3%.

La pregunta, obviamente, tiene respuesta. El Reino Unido tiene moneda propia que podría devaluar yun banco central que puede intervenir, mientras que España está atada al euro y depende de una autoridad monetaria con sede en Fráncfort.

Culpar desde España al pueblo alemán de nuestras miserias es, en todo caso, tan injusto como creer, desde Alemania, que el Sur de Europa se ha ganado a pulso estar al borde de la quiebra. Es el juego. Hay un problema en la arquitectura del euro que los políticos, más que solucionar, han agravado con sus dudas y rencillas. El mercado ha visto que solo se ponen de acuerdo a regañadientes cuando la situación es extrema, por lo que tiene vía libre para persistir en sus ataques a España e Italia. Para hurgar en la herida, buscando un nuevo umbral de dolor de la UE.

Es una operativa sencilla, prácticamente carente de riesgo. Cuando Europa empieza a convocar cumbres extraordinarias para que los políticos hablen se pueden cerrar las posiciones bajistas contra España, a la espera del "acuerdo para salvar el euro". Pasada una semana, se puede volver a insistir. El positivo pacto del Eurogrupo ha dejado a los mercados varios meses (lo que tarda en aprobarse en los Parlamentos) para jugar. Posiblemente este agosto alguien tendrá que cancelar vacaciones y convocar una cumbre europea, quizá para ampliar el tamaño del EFSF... Más de lo mismo. El compromiso político con el euro es escaso, y los movimientos predecibles. Eso es margen para especular. Con el BCE, todavía más de lo mismo. El programa de compra de bonos se aplica con cuentagotas, dado que su mismo nacimiento supuso un terremoto político (siempre la política) en Fráncfort.

Una autoridad monetaria comprometida no actuaría pasito a pasito; trataría de sorprender al mercado con una intervención de compra de deuda masiva, con nocturnidad y alevosía, que destrozase la cartera de los especuladores en pocas horas. Solo así éstos se lo pensarían dos veces antes de volver a atacar a la deuda periférica, por muy quebrada que esté Grecia. No es cuestión de razones, argumentos o cifras, sino cuestión de dinero. The game is the game. "

Vergonzosa la extrema lentitud de la U.E. para llevar a cabo las medidas que ellos mismos deciden tomar. Según nos contaron hace apenas dos semanas, se "protegería" a España e Italia de los ataques especulativos (si no me equivoco, entre otras cosas, comprando deuda pública de estos estados para rebajar el interés de su deuda en las subastas). Pues bien, parece ser que hasta OTOÑO no se podrá llevar a cabo esa protección debido a que se debe aprobar al menos en 17 parlamentos de países europeos, y claro como estamos en vacaciones...

Si les dejas varios meses de margen a los especuladores, pues actuarán e irán a por todas con el cuchillo entre los dientes mientras les dejen.

Hoy he tenido la oportunidad de ver algunos datos de exportaciones e importaciones relativos a Extremadura (curiosamente en la embajada de España en Lisboa). No recuerdo con exactitud los datos pero me llamaron la atención los siguientes:

Principales países a los que se exportan productos extremeños:

1- EE.UU.

2- Portugal

...

Conclusión: Bonito escenario se presenta si tenemos en cuenta que se habla de un estancamiento de la economía de EE.UU. (y posible recesión a medio plazo), y no hablemos ya de una economía intervenida y rescatada como la portuguesa.

Principales países de los que importa Extremadura:

1- Alemania (Creo que se hablaba de unos 158 millones de euros, no recuerdo de que año eran los datos)

2- Portugal (A mucha distancia del primero con 48 millones de euros)

3- Francia (no recuerdo la cantidad pero muy parecida a la de Portugal)

Mi conclusión: Ya me imaginaba que sería Alemania la ganadora, pero me sorprendió tremendamente la diferencia con el resto de países. Si esto pasa en Extremadura no me quiero imaginar las cifras de CC.AA. con un PIB significativamente más alto como Madrid, Cataluña, País Vasco, Navarra,...

No hace falta ser un experto en economía para intuir la razón por la cual los alemanes se volvieron locos prestando dinero a los llamados PIIGS durante los últimos años.

Principales países a los que se exportan productos extremeños:

1- EE.UU.

2- Portugal

...

Conclusión: Bonito escenario se presenta si tenemos en cuenta que se habla de un estancamiento de la economía de EE.UU. (y posible recesión a medio plazo), y no hablemos ya de una economía intervenida y rescatada como la portuguesa.

Principales países de los que importa Extremadura:

1- Alemania (Creo que se hablaba de unos 158 millones de euros, no recuerdo de que año eran los datos)

2- Portugal (A mucha distancia del primero con 48 millones de euros)

3- Francia (no recuerdo la cantidad pero muy parecida a la de Portugal)

Mi conclusión: Ya me imaginaba que sería Alemania la ganadora, pero me sorprendió tremendamente la diferencia con el resto de países. Si esto pasa en Extremadura no me quiero imaginar las cifras de CC.AA. con un PIB significativamente más alto como Madrid, Cataluña, País Vasco, Navarra,...

No hace falta ser un experto en economía para intuir la razón por la cual los alemanes se volvieron locos prestando dinero a los llamados PIIGS durante los últimos años.

Nuevo post

Regístrate o identifícate para poder postear en este hilo