http://www.attac.es/contra-el-terrorismo-financiero/

A ver que te parece este artículo que en mi opinión es un resumen muy acertado de lo que ha pasado en los últimos tiempos:

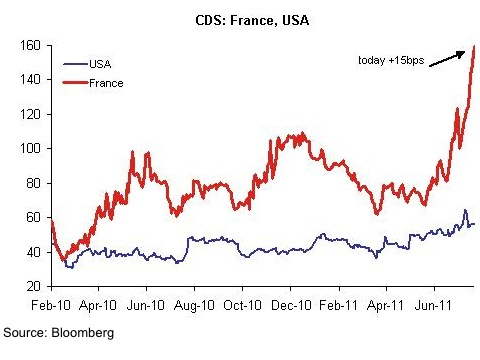

"La extraordinaria subida de la prima de riesgo española y de otros países aún más cercanos al corazón de la vieja Europa nos pone al borde del límite de lo que la ciudadanía no debería consentir.

Nada ha cambiado en España en los últimos días –salvo la celebración de nuevas subastas de deuda pública, claro está– que haya podido dar a entender a “los mercados” que la situación de nuestra economía es peor que hace unas semanas y que, por tanto, justifique una subida en el tipo de interés que debamos que pagar para financiarnos. Se trata, tan solo, de nuevas operaciones de casino que apuestan sobre seguro, provocando ellas mismas los resultados que más les convienen a inversores que, por supuesto, no albergan ninguna preocupación acerca de lo que suceda en la economía real, en la vida de la gente, sino en cómo mejorar sus posiciones de apuesta para ganar más dinero.

Cuando los bancos que habían provocado la crisis que estamos viviendo necesitaron financiación, los gobiernos y el Banco Central Europeo no dudaron en acudir en su auxilio, en una ocasiones, porque decían que eran “demasiado grandes para dejarlos caer” y, en otras, porque había que “salvar al sistema financiero”. En ello se gastaron varios billones de euros; más de 800.000 millones sólo en Alemania y Francia.

Sin embargo, cuando fueron los estados los que necesitaron financiación, fundamentalmente como efecto de la crisis que habían provocado los bancos, aunque en mucha menor medida, en lugar de recibirla en las generosas condiciones en que lo obtuvo la banca, tuvieron que ponerse en manos de esta. Y, gracias a ello, los bancos no sólo levantaron de nuevo cabeza, prestando a tipos cinco o seis veces más altos el dinero que recibían al 1% del Banco Central Europeo, sino que así pudieron poner contra las cuerdas a los gobiernos y exigirles nuevas reformas liberalizadoras como condición imprescindible para salir de la crisis, cuando, en realidad, fue la generalización de ese tipo de medidas lo que la provocó.

Los gobiernos, y en concreto el español, vienen diciendo a la ciudadanía que para acabar con esta situación hay que contentar a los mercados y que para ello es inevitable llevar a cabo las reformas que se les exigen y que, en gran parte, ya se han aplicado: del mercado de trabajo y de las pensiones, privatizaciones de empresas públicas y, pronto, de servicios públicos esenciales. Pero estas recetas se han revelado como una gran mentira, como evidencia el que ni estén produciendo los efectos beneficiosos sobre la economía con que se justifican, ni logren detener los ataques especulativos contra nuestra deuda.

Tratar de hacer frente a una situación que el propio presidente de la Junta de Andalucía calificó de “terrorismo financiero” cediendo a la extorsión, como está haciendo el Gobierno socialista, es algo peor que una simple ingenuidad. Las reformas que ha llevado a cabo sólo han servido para debilitar aún más la capacidad de generación de empleo e ingreso de nuestra economía y, al frenar la recuperación y el crecimiento de la actividad, terminarán encareciendo aún más la deuda pública a medio y largo plazo, convirtiéndose esta dinámica en un círculo vicioso que lleve a la ruina a los propios estados, a sus servicios públicos esenciales y, por ende, a toda la ciudadanía.

Al terrorismo financiero que está destrozando economías enteras no se le puede combatir con sometimiento, sino con firmeza y decisión, defendiendo la economía que crea empleo, riqueza y bienestar y cortando las alas de los capitales especulativos.

Europa tiene medios para lograrlo.

Debe garantizar que los estados dispongan de financiación adecuada a través del Banco Central Europeo, negociando para ello las condiciones que le permitan generar ingresos y no destruir sus fuentes, como ha venido sucediendo. Es una ignominia inaceptable que se preste al 1% a bancos irresponsables y que se obligue a que los pueblos tengan que hacerlo incluso al 10%, como está ocurriendo en algunos casos.

Además, Europa debe establecer impuestos y tasas sobre las transacciones financieras especulativas que las desincentiven en la mayor medida posible.

Y Europa tiene también la obligación moral de establecer controles de capital para impedir que financieros sin escrúpulos sigan poniendo en juego el futuro de la Unión Monetaria, la estabilidad económica y social y el bienestar de sus ciudadanos.

Pero ni España ni el resto de países europeos pueden esperar a que todo se resuelva en Bruselas. Se equivocarán una vez más este Gobierno y los partidos políticos que lo apoyen si vuelven a recortar derechos sociales creyendo que así disminuirá la voracidad de los mercados. Volveremos a ir todos a peor, salvo la banca y las grandes empresas.

En una democracia real, las personas son las verdaderas depositarias de la soberanía nacional y, por tanto, deben constituirse en protagonistas de las decisiones políticas que se toman, como actores y como beneficiarios principales. Si viviésemos en esa democracia real, y los ciudadanos supieran de verdad lo que está pasando, no consentirían el tipo de terrorismo que se está practicando, ni la complicidad de los gobiernos. Y por eso creemos que es fundamental que los movimientos sociales y las organizaciones políticas, sindicales y ciudadanas de todo tipo hagan el máximo esfuerzo para informar, concienciar y movilizar a todas las personas que, con independencia de ideologías o de posiciones políticas, simplemente se indignen y reaccionen ante la injusticia y la irracionalidad que se nos está imponiendo.

Juan Torres López es miembro del Comité Científico de ATTAC España.

Carlos Martínez García es miembro de la Promotora Estatal de Mesas de Convergencia.

Francisco Jurado es miembro de Democracia Real Ya."