Esto de no hablar de los ciudadanos nada nuevo...

Una foto que he visto en otro foro:

Una foto que he visto en otro foro:

Alguien escribió:Por segunda vez, el Banco Central Europeo (BCE) abrirá el miércoles el grifo de los préstamos a tres años a los bancos de la zona euro en un intento de estabilizar el sistema financiero europeo, aunque los efectos en el crédito privado tardan en llegar.

La barra libre del BCE ha llegado pero no de la manera en que algunos Estados la esperaban al principio. Al no poder financiar directamente a los Estados, la institución garantiza una liquidez sin límite al sistema financiero para que cumpla su papel de financista de la economía real.

A finales de diciembre, 523 bancos de la zona euro pidieron 489.000 millones de euros en la primera operación de este tipo, un récord, a una tasa fija históricamente baja del 1% y a un plazo de tres años.

La mayoría de los economistas vaticina que esta segunda oferta, y la última prevista por el momento, puede alcanzar un nivel similar aunque algunos especulan que llegará incluso al billón de euros.

Para el presidente del BCE, Mario Draghi, el monto final podría acercarse al de la primera operación, que permitió desactivar "una crisis peor de crédito" y que sin duda habría agravado los problemas de crecimiento de la Eurozona.

Sin embargo, pese a la barra libre del BCE, las condiciones del crédito no sólo no han mejorado sino que se han agravado en la región, con la excepción notable de Alemania. Las dificultades deberían proseguir en los primeros tres meses del año, según el último sondeo trimestral de la institución monetaria europea.

Draghi ha pedido un poco de paciencia para evaluar las consecuencias positivas de esta apertura de los créditos.

"Es necesario que los bancos jueguen el juego, que distribuyan parte del crédito solicitado al BCE, pero todo es una cuestión de prioridad, ya que tienen limitaciones muy fuertes", recuerda Cyril Regnat, estratega de deuda del banco Natixis.

Los bancos de la zona euro se enfrentan a importantes necesidades de refinanciación -600.000 millones de euros este año, de ellos 230.000 millones en el primer trimestre- que el mercado de préstamo interbancario, todavía frágil a causa del clima de desconfianza que ha generado la crisis de la deuda, no es capaz de cubrir solo.

De hecho, las entidades de crédito europeas deben reconstituir masivamente sus fondos propios en el primer semestre, y no pueden contar solo con los beneficios para conseguirlo, debido a la coyuntura desfavorable.

El flujo de liquidez del BCE ha devuelto "el apetito por el riesgo que ha beneficiado a varias categorías de activos", ha distendido los mercados monetarios y reducido las necesidades de financiación de los bancos", subraya Jeroen van den Broek, director de la estrategia del crédito del banco holandés ING.

Los bancos han empezado a utilizar este dinero fresco en las recientes emisiones de deuda de Italia y España, que han empezado a pagar menos por el dinero que captan.

Pero esta generosa política también tiene inconvenientes. "Esto amenaza con convertir a los bancos de algunos países peligrosamente dependientes de la financiación del BCE", advierte Marie Diron, de la firma Ernst & Young.

Los bancos italianos y españoles tienen el 5% de sus activos financiados por el BCE y "cuanto más aumente, más difícil será para ellos atraer otros financiamientos", sobre todo porque en caso de quiebra, los acreedores privados podrían estar en desventaja con relación al BCE, según Diron. AFP

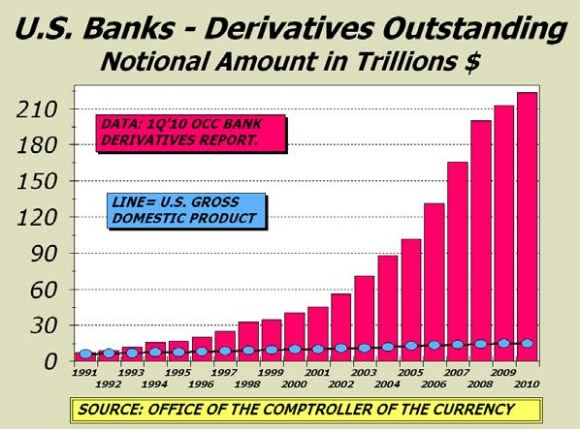

Alguien escribió:Según el último informe del Banco de Pagos Internacionales(BPI), en junio de 2011, el valor total nominal de los derivados en circulación en el mundo ascendía a USD 708 billones (o 708.000 mil de miles de millones de dólares, alrededor de 12 veces el PIB mundial). Después de un aumento del 18% en seis meses alcanzan un nuevo máximo que supera a la de 683 billones de dólares alcanzado el borde de la crisis financiera en junio de 2008.

La categoría más importante de toda esa masa es la de los contratos de tipos de interés (swaps, futuros, opciones), lo que representa 554 mil billones de dólares, un 78% del total. Sigen los contratos swaps de tipo de cambio (y futuros), para un total de 65 mil billones de dólares. Luego están los credit default swaps (swaps CDS por defecto de crédito), por una suma de 32 mil billones de dólares. Una última categoría denominada "sin asignar" (porque tiene en operaciones de las entidades que no presenten el informe) ascendió a 47 mil billones de dólares donde se incluyen todos los tipos de derivados

Para todos estos derivados, se habla de un nivel de exposición bruto de 3 billones de dólares, apenas un 0,04% del total. Tengan en cuenta que justo antes de la crisis, se calculó el nivel de exposición en 3,2 billones de dólares.

En los EE.UU. el Comptroller of the Currency da los detalles que no están disponibles en el lado europeo. De este modo, se observa que el monto nocional total de 248 billones de dólares en derivados financieros en septiembre de 2011 aumentó en casa del Tío Sam un 36% desde junio de 2008.

Cuatro bancos representan el 94% de esa cantidad : JP Morgan Chase (78 billones de dólares), Citibank (56 billones de dólares), Bank of America (US $ 53 billones de dólares) y Goldman Sachs (48 billones de dólares). A pesar de que sólo tienen el 35% de los derivados financieros mundiales, los EE.UU. tiene la mayor parte de los swaps de incumplimiento crediticio, con USD 15,5 billones de dolares, o el 48% de todo el mundo, una vez sumada toda la masa concentrada en los mismos cuatro bancos.

Alguien escribió:El Banco de Pagos Internacionales (BPI) (inglés: Bank for International Settlements BIS) es el banco central de bancos centrales con sede en Basilea (Suiza). Es una organización internacional que fomenta la cooperación financiera y monetaria internacional y sirve de banco para los bancos centrales1 No rinde cuentas ante ningún gobierno. El BPI lleva a cabo su trabajo a través de los subcomités, de los secretariados que alberga y a través de la Asamblea General de todos sus miembros. También presta servicios bancarios, pero solamente a bancos centrales o a organizaciones internacionales. Tiene su sede en Basilea, Suiza. Fue fundado por los Acuerdos de La Haya de 1930. Su nombre oficial en alemán es Bank für Internationalen Zahlungsausgleich (BIZ), en francés es Banque des Reglements Internationaux (BRI) y en italiano es Banca dei Regolamenti Internazionali (BRI). Tiene dos oficinas de representación, una en Hong-Kong y otra en Ciudad de México.

Christian Noyer, Gobernador del Banco de Francia, fue nombrado por el Consejo en marzo de 2010 como sucesor de Guillermo Ortiz en el cargo de Presidente del Consejo de Administración por un periodo de tres años desde el 7 de marzo de 2010

Alguien escribió:Al 31 de diciembre del año pasado el total de derivados era de 601 billones de dólares, como señalamos en este post. Al 30 junio de este año la magia del sistema lo hizo crecer hasta los 707 billones de dólares. Esta cifra representa el mayor número conocido para estos instrumentos financieros y da cuenta de que la burbuja de derivados se sigue hinchando a niveles de alta irracionalidad que no tardarán en hacerla reventar. La información fue publicada este sábado en el último reporte del Banco de Pagos Internacionales (BIS, por su siglas en inglés. Aquí enlazo el documento.

El número dado a conocer en el informe es de US$ 707.568.901.000.000, y representa el total de los derivados en circulación. Este es un gran salto cuantitativo (también un asalto cualitativo) y demuestra que el sistema financiero se sigue alimentando de su propio veneno. Si comprendemos que el PIB mundial es de aproximadamente 63 billones de dólares, constatamos que estos papeles juegan con la producción mundial de once años. Otra forma de ver el tema es que el crecimiento de los derivados en los últimos seis meses igualó al desempeño que tuvieron estos instrumentos en los últimos 12 años, cuando también aumentaron en 100 billones de dólares.

Esto nos pone nuevamente frente a una de las características del esquema ponzi, la estructura que está en el eje de las finanzas modernas. Con el fin de “hacer caja” para enfrentar los pagos de primas y vencimientos actuales, la banca ha debido acelerar el proceso de venta y reproducción de derivados. Por esto hay sequía de liquidez, pese a que la Fed inyectó al sistema financiero mundial la nada despreciable suma de 7,7 billones de dólares, como se supo ayer. Algo que en este blog dimos a conocer el año pasado, cuando salieron los primeros informes de la investigación: La Fed hizo el trabajo de Dios y rescató en secreto a megabancos y grandes corporaciones. Otro tanto ha hecho el BCE. La paradoja es que se le exigen recortes a los gobiernos mientras se dilapidan sumas mucho más altas en los rescates a la banca.

El aumento en el volumen de derivados a esta magnitud, nos ayuda a comprender las convulsiones y espasmos del sistema; sus ataques e infartos, donde la violenta volatilidad no hace más que reflejar el campo de batalla donde unos mueren y otros prolongan su agonía. Prueba de ello son las masivas quiebras bancarias de unos, y las enormes ganancias transitorias de otros. Esto explica también la fuerte rentabilidad de una parte del sector bancario durante el primer semestre de este año. No todos los bancos han sufrido pérdidas masivas, y hay unos que operan con clara ventaja, devorando y aniquilando a los que dan asomo de debilidad. El sistema ha llegado a un punto de alta distorsión, y la quiebra de MF Global, producto de su rápida insolvencia, demuestra que el sistema está viviendo una batalla terminal que implosionará una vez que reviente esta enorme burbuja, veinte veces mayor a toda la deuda del mundo.

Regístrate o identifícate para poder postear en este hilo