Historia de los derivados, como se origino la burbuja de los derivados, sus motivos, las motivaciones, causas de la crisis del 2008 que aun colea y muchisimo.. breve huistoria bancaria

http://codigomatriz.blogspot.com/2011/01/fraude-financiero-y-el-casino-global-de.html

eco=eco

Alguien escribió:FRAUDE FINANCIERO Y EL CASINO GLOBAL DE DERIVADOS (Ni un banquero, regulador o banquero central ha sido procesado.)

Copio y pego de una web canadiense. Explica con mucha pedagogia los mecanismos del fraude ademas de poner en evidencia la impunidad reinante. Un cursillo acelerado y completo de finanza para degustar sin moderacion.

Autor: Matthias Chang

Global Research, September 29, 2010

Los Acuerdos de Basilea III son otro esfuerzo natural por parte del Banco de Pagos Internacionales (Bank for International Settlements - BIS) y los Bancos Globales-demasiado grandes para quebrar, para cubrir sus estafas y apuntalar el casino global de derivados.

Parte 1 - La mecánica de la estafa de los derivados

Que la ciudadanía común en los EE.UU. y otros países desarrollados no se haya levantado para linchar a los banqueros centrales y sus cómplices en Wall Street y otros centros de la banca es una indicación de la efectividad con que las élites financieras han sido capaces de engañar y confundir a las masas.

Billones de $ han desaparecido, pero casi nadie de relevancia ha enfrentado acciones penales. Fraude, fraude masivo ha sido cometido por banqueros, abogados, contables, reguladores y políticos de todos los colores, pero ninguno ha tenido que pagar por sus crímenes.

Sin embargo, el tipo que roba la tienda de la esquina por un par de dólares es encarcelado durante cinco años o más, jorobado y abusado en la cárcel. No hay piedad para esa escoria, no importa cuáles son las circunstancias que lo llevaron a cometer el crimen.

Los Bernankes, Geithners, Paulsons, Larry Summers y sus amigos en Goldman Sachs, JP Morgan, Citigroup, Merrill Lynch, Bear Sterns, Lehman Brothers, Fannie Mae, Freddie Mac y sus homólogos europeos gozan de inmunidad general y están autorizados a proseguir la violación y el saqueo de la economía mundial. Creo que si los analistas financieros y comentaristas no simplifican progresivamente sus análisis y comentarios para que más gente entienda cómo los fraudes han sido cometidos, el status-quo se mantendrá y el saqueo continuará.

Este artículo es un intento por mi parte de explicar el fraude bancario masivo en términos sencillos, espero haberlo logrado.

ALGUNOS CONCEPTOS BÁSICOS

La banca es un negocio muy lucrativo y el director de oficina local trabaja duro para proveer un servicio y obtener beneficios decentes para sus jefes. He pasado más de 20 años en mis 34 años como abogado formando a banqueros en su operativa diaria y encuentro que son profesionales y de confianza. Muy rara vez una oficina local sufre pérdidas. Diría que hasta un 98% de las oficinas ofrecen un flujo constante de beneficios a la Central. La red de oficinas ofrece un sistema de pago efectivo para el comercio y para nuestras necesidades diarias. No tengo ninguna pelea con los bancos de la calle principal, a pesar de que está basado en la Banca de Reserva Fraccional.

El propósito de este artículo es exponer el fraude cometido por las élites financieras en las Centrales y los grandes bancos abusando de los resquicios y lagunas en el sistema, con la complicidad de los banqueros centrales y los reguladores.

Por lo tanto, para entender las lagunas en el sistema, usted debe entender cómo funciona el sistema bancario, en particular el sistema Bancario de Reserva Fraccional practicado por todos los bancos en todo el mundo.

Es más fácil si empezamos con la comprensión de algunos términos clave. Por favor, sea paciente.

1.0 Capital Bancario

1.01 Un banco está obligado por ley a mantener una cantidad mínima de capital. En terminología básica, debe haber suficientes "activos" para compensar los pasivos.

1.02 Notará que la palabra activos esta entre comillas, es decir, "activos", porque en el negocio bancario, lo que constituye "activos" difiere de un negocio ordinario.

1.03 La salud financiera y la fortaleza de un banco depende del ratio capital / activos y es referenciado como un porcentaje.

1.04 En 1988, el Banco de Pagos Internacionales (Bank International Settlement-BIS) en Basilea, Suiza, estableció un estándar universal (Basilea I) para la relación capital / activos. Se estipuló que el capital total debe ser al menos el 8% del total de Activos ponderados por nivel de riesgo.

Por favor, mantenga esto en su mente, (que allá por 1988 la relación se fijó en 8%), sino podría ser que no fuese capaz de apreciar cómo el fraude fue perpetrado.

2.0 Los activos ponderados por nivel de riesgo

2.01 Por favor, recuerden que en el párrafo anterior me referí a los "activos" ya que en términos bancarios, los “activos” no se tratan de conformidad al entendimiento que la persona común da al término.

2.02 Esta es una de las razones de confusión y malentendido para el público y para muchos analistas sobre la banca de reserva fraccional. Así es también como los banqueros cometen el fraude. Más de esto más tarde.

2.03 ¿Cómo son tratados o clasificados los “activos” bancarios?

Para entenderlo, hay que tener en cuenta que el objetivo de la clasificación de los activos del banco se hace: a propósito de determinar el ratio de capital (Como Basilea I y los posteriores Basilea II y III llegaron al ratio).

2.04 No todos los activos de un banco son tratados igual. ¿Por qué?

2.05 A los banqueros se le ocurrió la brillante idea de clasificar los "activos" según el concepto de "riesgos". De ahí, los activos ponderados por nivel de riesgo!

El resultado: a menor riesgo tenga el "activo", menores reservas de capital serán necesarias.

2.06 Me explico. Por favor, como ejemplo véase el cuadro 1 a continuación:

Click para ampliar

[ Imagen no disponible ]

2.07 Usted se dará cuenta de inmediato que los préstamos están clasificados como "activos" a efectos de contabilidad del banco y esto no es entendido por el laico que considera que "activos" comprende dinero en efectivo, ahorros, propiedades (casas, fábricas), acciones y / o Bonos del Gobierno. Esta es otra razón para la confusión cuando se hace referencia a los activos de un banco.

2.08 Se desprende de la tabla que "los riesgo 0” no requieren reservas de capital y que "los activos", que tiene altos riesgos atraerán mayores reservas de capital.

Bajo los Acuerdos de Basilea, el capital básico (common equity) constituye la más alta y mejor forma de absorción de perdidas de capital.

2.09 Se crea más confusión para el hombre común, al haber dos categorías de capital en los Acuerdos de Basilea.

3.0 Tier 1 y Tier 2 Capital

3.01 Tier1 se refiere al valor en los libros del banco de titulos y beneficios no distribuidos. Tier1 Capital debe ser al menos el 4% del total de Activos ponderados por nivel de riesgo. Tier2 Capital son las reservas por pérdidas de préstamos (dinero reservado en el caso que no se recuperen los préstamos y el banco sufra una pérdida) y las deudas subordinadas. [1]

3.02 Por lo tanto, el capital total es la suma total de Tier1 y Tier2 capital según lo definido por los Acuerdos de Basilea. El Capital total debe ser al menos el 8% del total de Activos ponderados por nivel de riesgo. Por favor, consulte el apartado 1.04 anterior y mantenga esto en cuenta en todo momento.

El cuadro 2 es una simple ilustración [2]

Click para ampliar

[ Imagen no disponible ]

En el cuadro anterior podemos calcular las reservas de capital que requieren ser mantenidas por el banco.

3.03 0 x $ 40 millones más 0 x $ 80 millones más 0,2 x $ 100 millones, más 0,5 x $ 200 millones más 1,0 x $ 300 millones, más 1,0 x $ 80 millones = 500 millones dólares

El valor de los activos ponderados por nivel de riesgo es de $ 500 millones debido a que sólo se tuvieron en cuenta las últimos cuatro categorías de activos, ya que se les ha asignado un factor de riesgo mayor que cero (0).

Por lo tanto, el banco debe tener un nivel de capital de al menos el 4% de $ 500 millones = $ 20 millones (véase el párrafo 3.01).

3.02). Por lo tanto, el banco debe contar con un capital total de por lo menos 8% de $ 500 millones = $ 40 millones (véase el apartado 3.02).

Quiero que miren de nuevo la Tabla 1. ¿Qué conclusiones pueden sacar de los riesgos asignados a los "activos"? Es tan obvio, esta delante de sus narices.

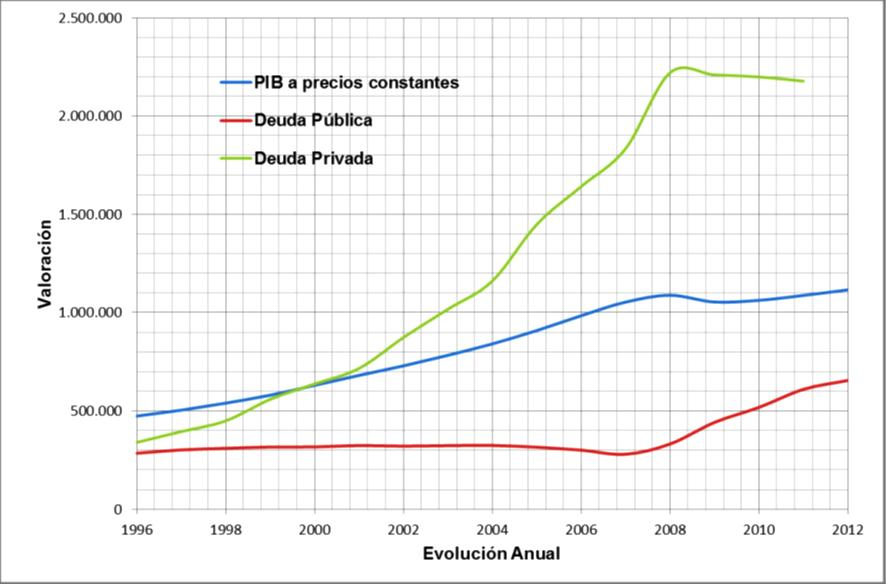

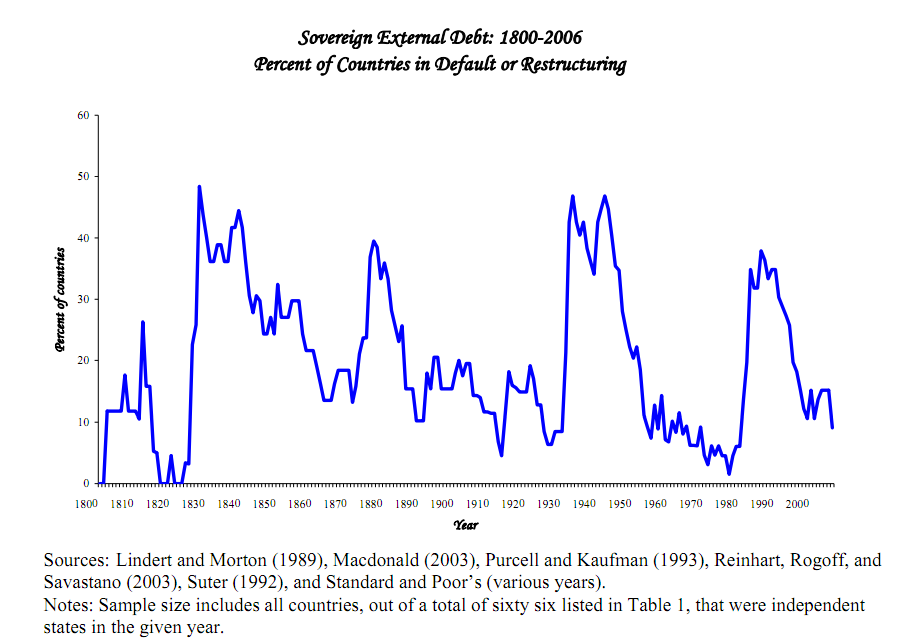

a) Los Títulos Gubernamentales son tan buenos como el dinero en efectivo y tratados como "Riesgo 0", lo que significa que no puede haber riesgo de incumplimiento soberano – cero riesgos. Yo no lo dije. El Acuerdo de Basilea I asigno riesgo cero. Ni siquiera es un evento "cisne negro". Pero, hemos visto en los últimos meses, la amenaza de los riesgos soberanos de los países PIIGS (Portugal, Irlanda, Italia, Grecia y España) y, por supuesto, Reino Unido y los poderosos EE.UU. De hecho, en 1971, EE.UU. estaba en default y por eso Nixon sacó a EE.UU. del patrón oro en el marco del acuerdo de Bretton Woods.

Y, por supuesto, los préstamos a los otros banqueros son apenas riesgo alguno, pero en el marco del Acuerdo de Basilea I, el factor de riesgo asignado es un mero 0,5. Los bancos no quieren ser vistos con prejuicios.

b) Los préstamos comerciales son más arriesgados que las hipotecas (préstamos para la vivienda garantizados por el valor de la propiedad).

4.0 Valoración de las agencias de calificación - Moody's, S & P, Fitch, etc

4.01 Las agencias de calificación también asignan riesgos a todo tipo de productos financieros, instituciones, etc. Las calificaciones van desde AAA (la mejor) a la categoría basura! Los Títulos Gubernamentales están clasificados AAA, que indica riesgo cero según el Acuerdo de Basilea I.

4.02 Estoy seguro que la mayoría de ustedes puede anticipar el timo perpetrado por los bancos, las agencias de calificación, los reguladores y los banqueros centrales. El punto de partida de la estafa de los derivados es aquí, especialmente los derivados de crédito. ¿Por qué?

4.03 La finalidad declarada de las calificaciones es permitir a los inversores determinar el precio de sus inversiones que están dispuestos a pagar - a más arriesgada la inversión, más alto será el rendimiento exigido, y viceversa.

Y teniendo en cuenta que los títulos del gobierno tienen calificación AAA, cualquier producto o entidad que haya sido calificado AAA, es considerado riesgo cero. Esto debe ser así, ya que el Acuerdo de Basilea I asigno a los títulos del gobierno riesgo cero y la calificación AAA de las agencias de calificación para los títulos públicos conlleva la misma connotación. Por lo tanto, cualquier producto o entidad que tenga una calificación de AAA es considerado ser tan bueno como los títulos del gobierno.

4.04 Desde el punto de vista de los banqueros y sus cómplices en los organismos reguladores, los bancos centrales, los "activos" que pueden ser calificados como AAA (riesgo cero) quedarán exentos de la necesidad de tener reserva de capital. Incluso, si un factor de riesgo mínimo se impone a tales valores calificados AAA etc. los banqueros todavía se benefician, ya que sólo tendrán que mantener reservas mínimas de capital. En esto se sustenta la semilla de los enrevesados planes de los banqueros.

Antes de continuar, debe ser obvio para todos ustedes que todo el sistema de banca de reserva fraccionaria es un esquema de pirámide invertida con una pequeña base de capital sosteniendo un gran base de "activos" como se muestra en la Tabla 1 y 2.

Parte 2 – LA ENREVESADA MENTE DEL BANQUERO

Póngase la gorra de pensar y empiece a pensar como un ejecutivo bancario de Goldman Sachs o JP Morgan si quiere entender cómo han jugado el timo.

Pare un momento y piense acerca de este problema. La Tabla 2 es una ilustración de los millones de $. Extrapole la Tabla 2 a billones de $ e inmediatamente verá por qué los banksters están trabajando horas extras para desarrollar sistemas que reduzcan la necesidad de mantener las reservas de capital. Para los banqueros, lo importante no es la necesidad de proteger a sus clientes y depositantes, las personas que depositan el dinero arduamente-ganado en sus bancos, sino cómo reducir al mínimo la necesidad de constituir reservas de capital, pues cada dólar constituido en reservas es un dólar que no genera interés compuesto ni beneficios.

Si los "activos de préstamos" están en los billones de dólares, las reservas de capital serán en los miles de millones, dinero al ralentí que no gana intereses ni genera beneficios!

Ya lo he dicho antes, la banca es un negocio lucrativo. Y uno de los aspectos más lucrativos de la banca es el financiamiento hipotecario - préstamos para comprar una casa. Estos préstamos, invariablemente, abarcan un período de 20 a 30 años. Esto significa que un banco tiene, literalmente, toda una vida de un flujo constante de beneficios, como resultado de los intereses compuestos cargados a estos préstamos. Además, estos préstamos son "dinero" / deudas creadas de la nada. Esta cuestión se abordará en mi próximo artículo. Pero ya me entienden.

Pero en las últimas dos décadas, los bancos se volvieron codiciosos, muy codiciosos y muy imprudentes. Los banqueros de inversión son los peores del lote - violadores financieros, que sólo se preocupan por ellos mismos, recibiendo miles de millones de bonos en dólares!

Resumen: De la Tabla 1, los préstamos se consideran como "activos" y conllevan riesgos. Estos riesgos se califican de 0 a 1. Si hay riesgo, reservas de capital deben ser constituidas para compensar las pérdidas potenciales.

Supongamos que usted es el CEO de Goldman Sachs o JP Morgan, y usted tiene un grupo de niños prodigio y científicos brillantes. ¿Qué les pediría que hiciesen en tal situación?

Quiero que de pare y piense en profundidad por un momento y experimente el éxtasis del momento Eureka, la consumación de cómo la estafa fue inventada.

5.0 BISTRO

5.01 No muchas personas saben que BISTRO es el nombre del sistema creado por los genios de JP Morgan en la década de los 1990 para eludir la relación capital / activos de Basilea I.

5.02 Cuando un prestatario incumple en el pago de un préstamo, el préstamo es clasificado como un préstamo en situación de mora. Siempre hay un riesgo de que el prestatario no pague su préstamo. En terminología bancaria, esto se llama riesgo de impago.

5.03 Teniendo en cuenta que los préstamos generan una corriente de pago de intereses, así como los riesgos de incumplimiento, ¿Cómo banquero, que haría usted, para llegar a una solución ingeniosa en la que pudiese "tener el pastel y comérselo a la misma vez" si se me permite tomar prestada la expresión - es decir, tener el flujo de ingresos y el beneficio, pero sin el riesgo de impago? Esta fue la pregunta de billones de $ y el desafío al que se enfrentaron los banqueros codiciosos en la década de 1990.

5.04 Dicho de otra forma - el reto era obtener ingresos y beneficios sustanciales y "descargar" los riesgos!

5.05 ¿Pueden los riesgos ser distribuidos y disipados eludiendo así la necesidad de cumplir con la relación capital / activos del acuerdo Basilea I? ¿Cómo?

5.06 La respuesta consistió en agrupar el riesgo de impago y comerciarlo como valores. El proyecto para la implantación de esta audaz "ingeniería financiera" fue nombrado BISTRO por las ingeniosas en JP Morgan, dirigida por Peter Hancock.

Aunque el equipo de Hancock no fue el primero en dar con la idea, ha sido reconocido por la industria que fueron los primeros en hacerlo a lo grande, convirtiendo los derivados de crédito en el casino global tal y como lo conocemos hoy en día.

5.07 La esencia del plan era encontrar una entidad que estuviese dispuesta a asumir el riesgo a cambio de una prima - forma de seguro. Si no hay ningún impago, la entidad podría obtener una corriente de "primas" o cuotas por asumir el riesgo de impago. El banco (originador del préstamo) estaría protegido y sus beneficios serían la corriente de los pagos de intereses menos la prima pagada por la protección. El banco fue el comprador de protección y la entidad el vendedor de protección.

Recordemos el famoso asunto entre AIG y Goldman Sachs.

5.08 El primer gran acuerdo fue entre JP Morgan y el Banco Europeo de Reconstrucción y Desarrollo, que abarco una línea de crédito de 4,8 millones de $ dada a Exxon por el banco.

JP Morgan estaba en el séptimo cielo.

El riesgo de impago se vendió con éxito, y el riesgo fue "dispersado".

5.09 El nombre dado a esta operación específica fue Credit Default Swap (CDS)!

5.10 Los reguladores también quedaron impresionados por la lógica del sistema y en 1996, la Fed estaba lo suficientemente segura del sistema y emitió un comunicado permitiendo a los bancos reducir las reservas de capital mediante el uso de derivados de crédito.

5.11 Por favor, tenga en cuenta que los CDS eran solo uno de los varios derivados de crédito que se estaban promoviendo en la década de 1990. Se dará cuenta que a estos productos no se les llama "derivados de deuda" sino “derivados de crédito”. Esta simple terminología ha puesto un velo en los ojos de muchas personas. Un préstamo es una deuda debida por el prestatario, y también es un crédito otorgado por el prestamista.

5.12 Piense en ello. ¿Por qué no un "derivado de deuda"?¿Por qué no llamar a la conversión Debt Default Swap (DDS) en lugar de CDS? Es una estrategia de marketing de sonido y / o propaganda para promover un nombre que tiene una connotación positiva. Deuda tiene una connotación negativa, a pesar de que expresa con mayor precisión la naturaleza de la transacción. Es evidente que la terminología es una forma de sustraer al hecho de que el banquero no tiene mucha fe en el prestatario ya que requiere un seguro contra el impago por parte del prestatario del servicio de crédito, a pesar de que el prestatario habría proporcionado una garantía para asegurar el préstamo / crédito. En este caso fue la poderosa Exxon!

5.13 Pensando lógicamente. Exxon esta calificada AAA, sin embargo, JP Morgan estaba inseguro y necesitaba protección contra el impago.¿No deberían las agencias de calificación, dadas las circunstancias, haber rebajado la calificación de Exxon desde AAA (el riesgo cero o mínimo riesgo)? Llamarlo un "derivado de crédito" camufla los inherentes mayores riesgos de impago del crédito. Nadie se queja porque todo el mundo conserva su respectiva calificación AAA!

5.14 Antes de proseguir, me gustaría dar una breve explicación sobre el término "derivado". Vamos a examinar la operación contemplada en el apartado 5.08.

La operación principal es el crédito extendido por JP Morgan a Exxon. La necesidad de protección contra el impago dio lugar a otra transacción que se deriva de la operación principal. Por lo tanto, cualquier transacción financiera que se derive de otra operación principal, será un derivado.

De ello se deduce que los derivados de crédito, tales como CDS son "operaciones de crédito" que se derivan de o son dependientes de otras operaciones de crédito principales, tales como un préstamo.

6.0 Empaquetado y titulización de los préstamos

6.01 Al inicio del desarrollo de los derivados de crédito, se dará cuenta de que, si bien el riesgo se transfiere / distribuye a un vendedor de protección, tal como el Banco Europeo de Reconstrucción y Desarrollo, el préstamo o línea de crédito permanece en el balance del banco. Tener un CDS puede reducir el factor de riesgo asignado a un determinado préstamo garantizado, pero el banco todavía tiene que cumplir con la relación capital / activos del Acuerdo de Basilea I.

6.02 La deducción lógica de lo anterior es que si los préstamos ya no están en el balance del banco, no habría necesidad de mantener las provisiones necesarias segun el ratio Capital / Activos. Esto significa que los bancos tendran una menor exposición a los impagos ya sea porque el riesgo ha sido transferido a un vendedor de protección y / o el "préstamo garantizado” ha sido dispuesto a los inversores.

6.03 Vender por separado los prestamos garantizados sería engorroso, lento y complicaría su distribución en el mercado. La progresión lógica sería la de vender los préstamos garantizados en paquetes, lo que proporcionaría un flujo mayor de los ingresos en concepto de pago de intereses. Sin embargo, hay un problema inherente a la agrupación de activos crediticios, cada tipo de préstamo tiene diferente factor de riesgo, y cada prestatario de crédito tiene diferente calificación dependiendo de su capacidad para rembolsar los préstamos. A los banqueros se le ocurrió la idea de empaquetar préstamos de bajo riesgo con algunos préstamos de alto riesgo, de forma que aunque algunos de los préstamos de alto riesgo, resulten impagados, el beneficio de los préstamos de bajo riesgo sería suficiente para cubrir el impago. La idea despegó.

6.04 Hubo otra variación. Cuando los bancos emitían títulos como los bonos, podían "unir" el conjunto de prestamos garantizados al titulo de tal manera que los pagos de las hipotecas (flujo de caja) se destinarían a pagar los tenedores de bonos (los compradores de los bonos). En terminología de mercado, dichos valores se llamaron valores con respaldo hipotecario. Esta idea hizo la negociación de valores más aceptable y rentable.

6.05 Desde el punto de vista de los bancos, siempre hay mas dinero que ganar. La ingeniería financiera debe ser empleada para producir más ingresos y ganancias y por supuesto, más bonus. A los ingenieros financieros se les ocurrió la idea de separar los valores antes mencionados en tramos.

6.06 Hay tres tramos, cada tramo tiene diferentes niveles de riesgo y rendimiento -. El "tramo junior" tiene los mayores riesgos y proporciona los mayores beneficios. El "tramo mezzanine" se compone de riesgos moderados y beneficios moderados. El "tramo senior" tiene los riesgos más bajos y beneficios más bajos. Esto permitia a los inversores escoger el tramo que mas les gustase. El inversor especulador escogería el tramo junior, mientras que el inversor conservador optaría por el tramo senior, prefiriendo la seguridad a un alto rendimiento. De esta manera, los activos de préstamos fueron eliminados del balance del banco. Para atraer a los inversores, las agencias de calificación (a cambio de honorarios enormes) se pusieron de acuerdo y fueron cómplices dando puntuaciones más altas a estos productos financieros. Y como dicen, el resto es historia.

7.0 Vehículos de Propósito Especial (SPVs- Special Purpose Vehicles)

7.01 Cuando el casino global de derivados despegó, los bancos-demasiado grandes para quebrar se volvieron más codiciosos. Los vendedores de protección (los vendedores de CDS) estaban haciendo demasiado dinero fácil asegurando los riesgos de incumplimiento. Así que estos bancos decidieron asegurarse ellos mismos. Crearon Vehículos de Propósito Especial (SPV) que venderían CDS para cubrir los préstamos de activos de los bancos. Era como sacar dinero del bolsillo izquierdo y ponerlo en el bolsillo derecho y salirse con la suya, y lo más importante, eludir efectivamente la relación capital / activos de Basilea I. Los SPV pronto se dieron cuenta que podían obtener beneficios adicionales mediante la venta de CDS a los inversores, Hedge Funds y fondos de pensiones obteniendo una mayor rentabilidad. El resultado final, los vendedores de la máxima protección eran inversores de todo el mundo.

Pero nadie se preguntó si en el caso de un grave impago (default) esta última línea de vendedores de protección de todo el mundo dispondría de los medios para cubrir el impago. Si AIG no disponía de los medios financieros necesarios para cubrir los CDS de Goldman Sachs y de los otros bancos-demasiado grandes para quebrar, de que forma será posible que estos inversores puedan saldar sus cuentas? Es un simple y puro esquema ponzi!

7.02 Finalmente, los CDS dejaron de tener sentido. Ya no eran utilizados para asegurar impagos, se convirtieron en un instrumento para el juego, con Goldman Sachs a la cabeza. Esto se produjo cuando Goldman Sachs, habiéndose deshecho de los valores con respaldo hipotecario, y de sus propios CDS, a través de sus propios SPV, compro CDS de algunos vendedores de protección, y aposto a que estas supuestas inversiones irían mal. En términos simples, estos banqueros fraudulentos crearon préstamos (garantizados con activos) “tóxicos", los empaquetaron, los aseguraron y los transfirieron a inversores codiciosos, luego los hundieron cuando estaban bajos apostando en contra de ellos.

7.03 ¿Puede la FED, el Tesoro de EE.UU., los bancos centrales o alguien realmente decir con confianza que este pozo negro bancario de derivados se puede limpiar y que los miles de millones de $ de residuos tóxicos pueden ser desapalancados. Estoy convencido que la segunda ronda de Quantitavie Easing de la FED (la compra de los activos tóxicos de los bancos mundiales) puede borrar el problema. Hay tantos problemas que resolver a traves del QEII.

Por eso puedo decir con confianza en todos mis artículos que los Bancos-demasiado grandes para quebrar de todo el mundo son insolventes.

EL ENCUBRIMIENTO DE LOS BANCOS CENTRALES

El Banco de Pagos Internacionales (Bank of International Settlements (BIS)) es referido a menudo como el Banco Central de los Bancos Centrales, y esta hasta el cuello en el encubrimiento del delito financiero del siglo.

Quiero que recuerde Basilea I, en concreto el cuadro 1 y el capital de Nivel 1 de 4% y el capital total de 8% de los créditos de activos ponderados por riesgo en los apartados 2.06 y 3.01 anteriores. Esto fue establecido allá por 1988.

Luego BIS acordo Basilea II.

Ahora, el avance rápido a Basilea III, que fue anunciado recientemente.

Por favor, lea los siguientes parrafos de la Declaración de Prensa de la presentacion de Basilea III BIS. Citamos:

"En su reunión del 12 de septiembre 2010, el Grupo de Gobernadores y Jefes de Supervisión, el órgano de supervisión del Comité de Supervisión Bancaria de Basilea, anunció un reforzamiento considerable de las necesidades de capital existente y apoya plenamente los acuerdos que alcanzó el 26 de julio de 2010 ..."

Mi pregunta del millón es esta: ¿Por qué hay ahora una necesidad de "fortalecimiento sustancial" de las requisitos de capital existente?

He demostrado en el análisis anterior cómo los grandes bancos utilizan medios tortuosos para reducir sustancialmente los requisitos de capital, y todos estos medios tortuosos fueron tolerados y aprobado por el BIS y otros bancos centrales.

Tier1 Capital se fijó en 4% y el capital total se fijo en el 8% del total de Activos ponderados por riesgo en 1988.

En el mismo comunicado de prensa, el BPI estipula que:

El paquete de reformas del comite aumentará la necesidad de capital mínimo del 2% al 4,5%. Además, los bancos estarán obligados a tener un buffer de conservación de capital del 2,5% para soportar futuros períodos de estrés con lo que el común de exigencia de capital total será 7%. "

El BIS afirmó que para el 1-enero-2013 los bancos tendrán que cumplir los siguientes nuevos requisitos mínimos en relación con los Activos ponderados por riesgo:

- 3.5% Capital / Activos Ponderados Riesgo

- 4.5% Tier1 Capital / Activos Ponderado Riesgo

- 8.0% Total Capital / Activos Ponderados Riesgo

Después de 22 años, estamos de vuelta al punto de partida. De vuelta a los requisitos de Basilea I. Ni tan siquiera este requisito (Basilea III) será suficiente. En cualquier caso, su aplicación se retrasará. Su cumplimiento final no tendrá lugar hasta 2019.

Billones de $ se han gastado para rescatar a los banqueros corruptos. Pero apenas alguna cantidad se ha invertido en resolver el desempleo masivo en los EE.UU. La prensa ha informado de que más de 45 millones de estadounidenses reciben cupones de alimentos y uno de cada siete están en paro.

Pero ni un solo banquero, regulador o banquero central ha sido procesado.

En los últimos dos años, se le puede perdonar por su ignorancia. Después de leer este artículo, no puede haber más excusas para no tomar acciones contra estos violadores financieros. Y si no lo hace, usted se merece ser violado y saqueado! No ofrezco disculpas por mi franqueza!

Notas finales

[1] La deuda subordinada es una deuda que se situa (esta en cola), en un caso de insolvencia o liquidación, después del pago a los depositantes y otros acreedores.

[2] Fuente: William F. Hummel, Dinero - Qué es, cómo funciona

Matthias Chang is a frequent contributor to Global Research

http://codigomatriz.blogspot.com/2011/01/fraude-financiero-y-el-casino-global-de.html

eco=eco