#732 CHINCHETA, YA.

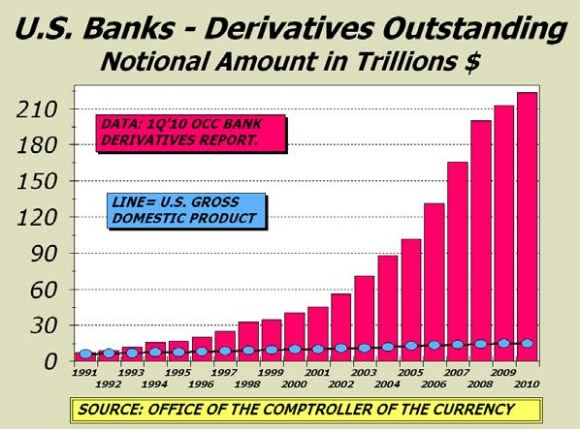

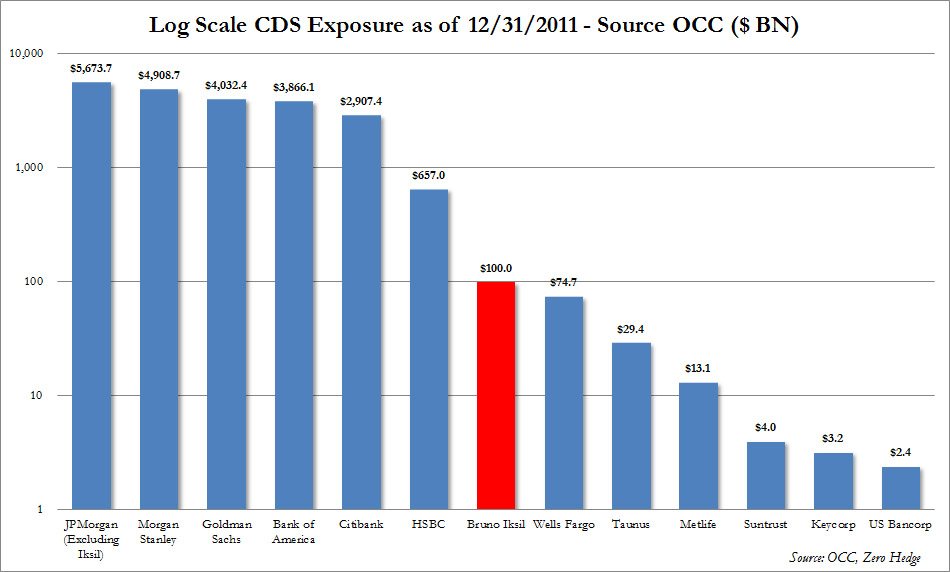

Lanzarote escribió:1- Los bancos tienen tal cacao de deuda en productos derivados que actualmente carecen de una liquidez real como para ser fiables (prestándose entre ellos)

Lanzarote escribió:2- Sin la economía bancaria saneada no va a circular crédito nunca.

Lanzarote escribió:3- Los únicos realmente solventes a este nivel actualmente son los Estados (aunque se nos diga lo contrario). Porque son los únicos que aunque tengan deuda el dinero que les entra siempre es dinero real (y no ficticio como el de los bancos).

Lanzarote escribió:4- Por eso se ataca a los estados para intentar recuperar esa solvencia que han perdido los bancos con los derivados.

Lanzarote escribió:5- La deuda de los productos derivados es el PIB mundial de 11 años. Con lo cual deben hacer aumentar los intereses de las deudas de los estados todo lo posible sólo con el objetivo de intentar ganar tiempo.

Lanzarote escribió:7- Los bancos invierten este dinero que sacan de los estados en productos que son los mismos que les llevaron a la crisis (natillas, danone...).

Alguien escribió:Dimite un director de Goldman Sachs por su "bancarrota moral"

Greg Smith dirigía el negocio de derivados de renta variable del banco en la City londinense y trabajaba en la compañía desde hace 12 años

Ha tardado cuatro años en ver que el banco de inversiones para el que trabajaba ha sido uno de los causantes de la peor crisis económica mundial desde la Gran Depresión. Pero en cualquier caso, el gesto le honra. Greg Smith presentó esta mañana su dimisión como director ejecutivo de Goldman Sachs en Londres despidiéndose con una carta en la que acusa a sus trabajadores de "bancarrota moral". Lo que no explica es si se lleva consigo algún tipo de indemnización.

Smith, que llevaba 12 años en la entidad, en la que comenzó a trabajar como becario, dirigía el negocio de derivados de renta variable en Europa. En su misiva, publicada este miércoles en The New York Times, lamenta haber participado en reuniones "en las que no se pierde un minuto en buscar cómo podemos ayudar a nuestros clientes. Se trata solo de encontrar la forma en que nosotros les saquemos el mayor dinero posible".

"Puede que algunas personas se sorprendan por lo que voy a decir, pero la cultura siempre fue un elemento fundamental del éxito de Goldman Sachs. Se trataba de trabajo en equipo, integridad, espíritu de humildad y de hacer siempre lo mejor para nuestros clientes. La cultura fue el ingrediente secreto que convirtió esta empresa en grande y lo que nos permitió dar confianza a nuestros clientes durante 143 años", dijo.

"No se trataba solo de dinero -prosigue Smith- tenía que ver con el orgullo y los valores de la organización. Pero me entristece decir que ahora miro alrededor y ya no veo un resquicio de esa cultura". Y Smith no tiene dudas de cómo el banco de inversiones ha perdido esos valores: "Cuando los libros de historia hablen de Goldman Sachs reflejaran que la compañía ha perdido su cultura bajo el mando del actual director ejecutivo, Lloyd C. Blankfein, y el presidente, Gary D. Cohn".

El exdirector, hace además un pronóstico: "Creo realmente que la pérdida de fibra moral de la empresa representa la mayor amenaza para su supervivencia a largo plazo".

"No puedo mirar a los ojos a los estudiantes"

Smith no era un cualquiera en el mundo Goldman Sachs y de ahí que sea una de las 10 personas -sobre 30.000 empleados- que aparece en los vídeos promocionales del banco destinados a las universidades económicas de todo el mundo.

"Solo si consigues el máximo beneficio para la empresa serás ascendido a un puesto influyente" El exdirector participaba activamente en las campañas de contratación y formación de nuevos empleados seleccionando a los futuros becarios y asegura que esta es una de las cosas que le llevaron a tomar su decisión. "Me di cuenta de que no puedo seguir mirando a los ojos a los estudiantes y decirles que este es un gran sitio para trabajar", dijo.

Básicamente -insiste Smith- porque solo "si consigues el máximo beneficio para la empresa, serás ascendido a un puesto influyente". El problema es cómo conseguir esto. Según él, el banco basaba su éxito en el liderazgo, "liderazgo que se centraba en las ideas, por ejemplo, hacer las cosas correctas".

Aunque hoy, lo correcto no lleva al éxito en Goldman Sachs, sino todo lo contrario. En la carta dice que hay tres posibilidades para convertirse en un líder: convencer a los clientes de que inviertan en los activos de los que el propio Goldman Sachs "quiere deshacerse porque ya no son rentables"; "cazar a los clientes" y venderles los productos que más beneficios puedan dar a la compañía; y por último estar en un puesto en el que "tu único trabajo es vender cualquier producto opaco con tres letras", en clara referencia a los bonos de deuda sobreana y los CDS (credit default swaps).

Los clientes "marioneta"

Smith se lamenta de cómo algunos trabajadores de Goldman Sachs hablan "cruelmente de arrancarle todo el dinero a sus clientes". "En los últimos 12 meses he visto a varios directores referirse a sus propios clientes como "marionetas" muchas veces en correos internos", asegura.

"No hace falta ser un científico para saber que los analistas más jóvenes no se van a convertir en ciudadanos modelo" Y vuelve a la carga contra los actuales dirigentes diciendo que "hoy en día, la pregunta más recurrente que me hacen nuestros analistas más jóvenes es cuánto dinero hemos sacado al cliente. Me molesta cada vez que lo oigo porque es el claro reflejo de que lo que están viendo en sus jefes. Si piensas cómo serán las cosas de aquí a diez años, no hace falta ser un científico para entender que los analistas que se sientan sin hacer un ruido en su rincón y escuchan hablar de "marionetas", "sacarles los ojos" y "cobrar" no se van a convertir en ciudadanos modelo".

Para terminar, da un consejo al banco: "Espero que esto sirva para llamar la atención de la directiva. Hagan de los clientes su foco principal otra vez. Sin ellos no van a hacer dinero. Y de hecho no existirían. Desháganse de la gente en bancarrota moral sin tener en cuenta cuántos beneficios consiguen para la compañía".

Alguien escribió:El precio del petróleo

Cada año que pasa, el petróleo parece tener un papel incluso más importante en la economía global. Al principio, encontrar petróleo durante una excavación era considerado un tipo de fracaso, puesto que los tesoros esperados solían ser agua o sal. No fue hasta 1857 que se excavó el primer yacimiento de petróleo comercial en Rumanía. La industria Estadounidense del petróleo nació dos años después con una excavación intencional en Titusville. Mientras que gran parte de la demanda inicial de petróleo era para lámparas de queroseno y petróleo, no fue hasta 1901 que se inauguró el primer yacimiento comercial capaz de producir en masa en un emplazamiento llamado Spindletop en el sudeste de Texas. Este emplazamiento producía más de 10.000 barriles de petróleo al día, más que todos los demás pozos de Estados Unidos en conjunto. Se podría decir que la era moderna del petróleo nació ese día en 1901, ya que el petróleo comenzó a sustituir al carbón como primera fuente de combustible del mundo. La utilización del petróleo en combustibles continúa siendo el factor principal que lo convierte en una materia prima de alta demanda en todo el mundo, pero ¿Cómo se determinan los precios?

Al ser una materia prima de alta demanda a nivel global y crítico nivel estratégico, las fluctuaciones en su precio pueden tener un fuerte efecto económico. Los dos principales factores que afectan al precio del petróleo son:

Oferta y demanda

Sentimiento del mercado

El concepto de la oferta y la demanda es bastante claro. Al aumentar la demanda (o disminuir la oferta), el precio sube. Al bajar la demanda (o subir la oferta), el precio baja. ¿Suena sencillo?

No lo es tanto. El precio del petróleo como lo conocemos en la actualidad se basa en las predicción del mercado de contratos de futuros. Un contrato de futuros es un contrato vinculante que le proporciona a uno el derecho de comprar petróleo por barril a un precio predeterminado en una fecha previamente definida en el futuro. Bajo un contrato de futuro, tanto el comprador como el vendedor están obligados a cumplir su parte de la transacción en la fecha especificada.

Los siguientes son los dos tipos de comerciantes de futuros:

Hedgers, agentes que buscan cobertura (no confundir con Hedge Funds)

Especuladores (aquí si podrían estar los Hedge Funds)

Un ejemplo de un “hedger” podría ser una aerolínea que compre futuros de petróleo para protegerse frente a las posibles subidas de precios. Un ejemplo de especulador sería alguien que simplemente presupone la dirección del precio y no tiene intención de comprar en realidad el producto. Según el Chicago Mercantile Exchange (CME), la mayor parte de la comercialización de futuros la realizan los especuladores, ya que menos de un 3% de las transacciones resultan en la adquisición del producto por parte del comprador.

El otro factor clave en la determinación de los precios del petróleo es el sentimiento. La mera creencia de que la demanda de petróleo va a subir dramáticamente en algún punto en el futuro puede resultar en un aumento importante de los precios del petróleo en el presente, puesto que tanto especuladores como hedgers buscarán la firma de contratos de futuros, y viceversa. La mera creencia de que la demanda de petróleo va a disminuir en un punto del futuro puede resultar en una disminución importante en los precios, ya que los contratos de futuros se venden . Por ejemplo, si Japón cierra todas sus centrales nucleares el precio tenderá a subir (ya que el petróleo se llevará una gran parte de su mix energético) y si China ve como su PIB crece menos de lo previsto, tenderá a bajar. Si a esto le sumamos el programa nuclear de Iran, delcaraciones de la OPEP o la crisis de la Eurozona, la fijación del precio se vuelve francamente complicada.

Tras esta teoría sobre la fijación de los precios, nos encontramos con esta realidad, que bien detalla nuestro forero “pasaba por aquí”.

Esta es la gráfica que muestra en azul la oferta y en rojo el precio

Corto y pego del foro:

¿Qué no cuadra aquí?

Pues que da igual el precio al que se pague el petróleo, la cantidad producida siempre es la misma o parecida.

Y eso quiere decir, que los precios no se mueven por problemas de producción, ni por falta de suministro sino por expectativas y especulaciones, en torno a las noticias que se van produciendo…(algunas interesadas) .

Así que la próxima vez que echéis gasolina y la veáis en máximos históricos, pensad que no es ni por la oferta ni por la demanda ni por el euro, es simplemente por manipulación, lo cuál no dejaría de ser algo molesto ni no fuese porque se trata de la materia prima que más influye en el crecimiento mundial.

4xi escribió:El tema aquí según lo veo es como se quiera sanear la burbuja?

Se puede sanear evitando los derivados en circulación: Cosa que no se esta haciendo. Hay numerosos articulos que defienden argumentando muy bien los derivados, pero no vamos a entrar en eso ahora

Alguien escribió:Definition of 'Chicago Mercantile Exchange - CME'

The world's second-largest exchange for futures and options on futures and the largest in the U.S. Trading involves mostly futures on interest rates, currency, equities, stock indices and a small amount on agricultural products.

Investopedia explains 'Chicago Mercantile Exchange - CME'

Founded in 1898 as a not-for-profit corporation, the CME was called the Chicago Butter and Egg Board until 1919. In November 2000, CME became the first U.S. financial exchange to demutualize and become a shareholder-owned corporation.

The trading of futures and options on futures provides a way to protect against and profit from price changes in financial instruments and physical commodities.

Read more: http://www.investopedia.com/terms/c/cme.asp#ixzz1pbhqCZmU

Alguien escribió:http://www.youtube.com/watch?v=P5DWgSTT8CY&list=UUYUUK9e-x3Yq0gOT6w1OpVA&index=24&feature=plcp

http://www.youtube.com/watch?v=ImQQfajOoa8&list=UUYUUK9e-x3Yq0gOT6w1OpVA&index=23&feature=plcp

http://www.youtube.com/watch?v=ZrfVOX5d91s&list=UUYUUK9e-x3Yq0gOT6w1OpVA&index=22&feature=plcp

http://www.youtube.com/watch?v=57jnpoMLV_U&list=UUYUUK9e-x3Yq0gOT6w1OpVA&index=21&feature=plcp

http://www.youtube.com/watch?v=pU3Lvrnrq6A&list=UUYUUK9e-x3Yq0gOT6w1OpVA&index=20&feature=plcp

http://www.youtube.com/watch?v=rlHVF8QL3CY&list=UUYUUK9e-x3Yq0gOT6w1OpVA&index=19&feature=plcp

http://www.youtube.com/watch?v=FBWnxvEC1jA&list=UUYUUK9e-x3Yq0gOT6w1OpVA&index=18&feature=plcp

http://www.youtube.com/watch?v=9BgtYbbZTmY&list=UUYUUK9e-x3Yq0gOT6w1OpVA&index=17&feature=plcp

http://www.youtube.com/watch?v=3oHtGlLiwAU&list=UUYUUK9e-x3Yq0gOT6w1OpVA&index=16&feature=plcp

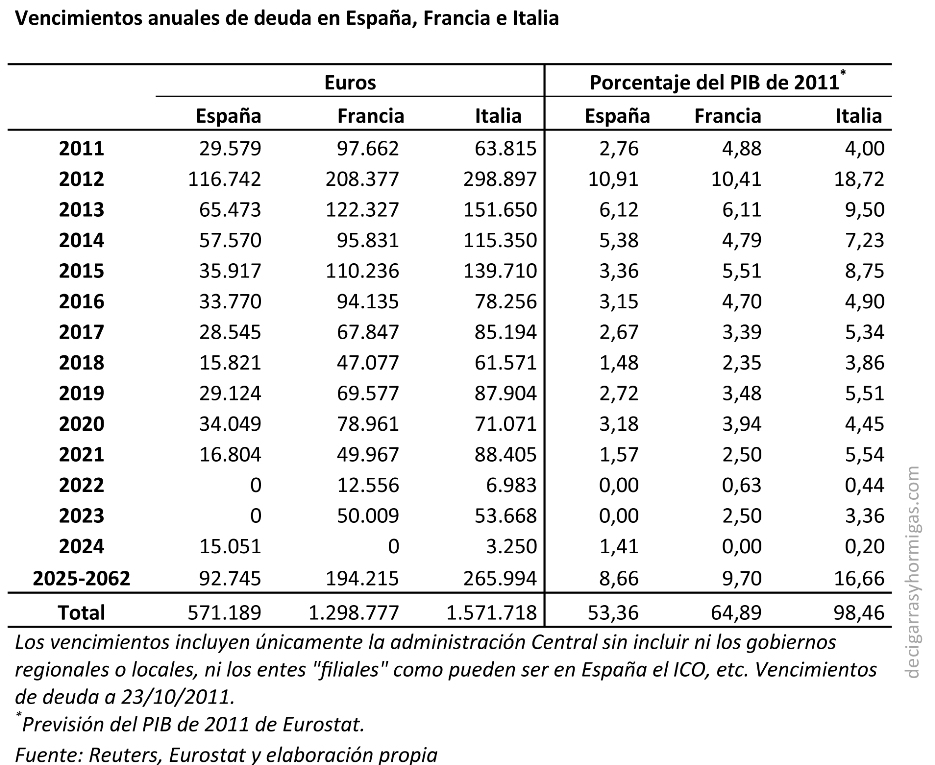

Alguien escribió:OCDE: la zona euro necesita un cortafuegos de un billón de euros para evitar que caiga España

http://www.expansion.com/2012/03/21/economia/1332353470.html?a=0a5794eaaa0be75584f4b2061aea1d4a&t=1332450003

Regístrate o identifícate para poder postear en este hilo