hey...nunca entro a este hilo porque sé que me voy a enganchar y deprimir...

Pero la aparición del tal rastani bien lo merecía....Todo hacía creer que podía ser un yesmen...pero al final la realidad supera la ficción...y lo peor es que la Verdad, la más tosca y nada oculta (ni conspiranoia ni niños muertos...lo delsistema económico y bursátil tras la IIWWW y el patrón crudo....es de libro...vamos, es como El Imperio Romano, pero en sibilino...Seguramente nuestros nietos acaben estudiando esto en los libros de historia con sus nombres desvelados y las armas sibilinas y conspiraciones que utilizaron (como en los asesinatos de las casas reales en el medievo,...o el envenenamiento de las aguas en las guerras clásicas...)

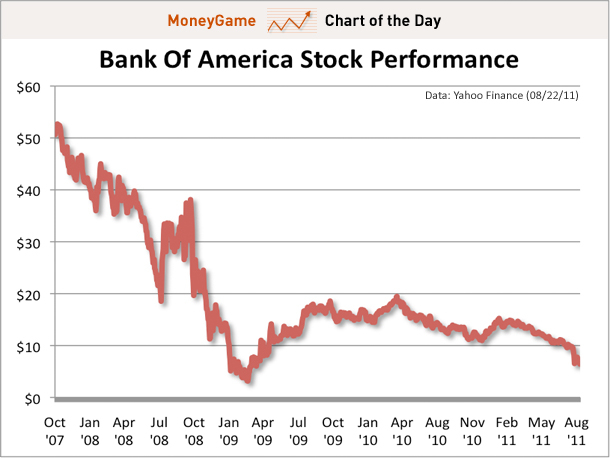

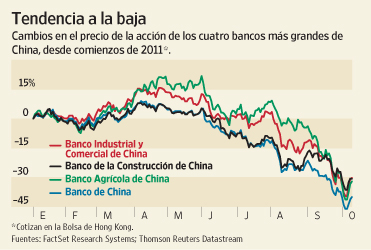

Está bien el apunte a los Goldman Sachs y compañía...y a todos esos conjuradores de los mercados financieros...pero incluso la propia reserva federal es parte de la estructura de poderes económicos que se crearon con dicha intención tras la guerra y que han garantizado el escenario de manipulación económica global.

Lo que pasa es que la criatura a veces traspasa las fronteras del amo...y se les escapan las teorías del caos en medio de un mundo raro y tan conectado...y resulta que ahora han podido romper el propio cerdito, y la masa social tendrá que repararlo. Lo inaudito...

A colación de esto...en la gente que estos días mueve propuestas, entre lo poético y lo subversivo...aunque sea desde el derecho al pataleo...os dejo el blog de ESCUDOANTIMERCADOS...y así os vais preparando para las acciones...y linko el texto de uno de sus participantes...que me parece revelador y muy bello. Y es verídico y de primera mano...

http://escudoantimercados.wordpress.com/

http://escudoantimercados.wordpress.com/2011/09/27/i-was-there/

Pero la aparición del tal rastani bien lo merecía....Todo hacía creer que podía ser un yesmen...pero al final la realidad supera la ficción...y lo peor es que la Verdad, la más tosca y nada oculta (ni conspiranoia ni niños muertos...lo delsistema económico y bursátil tras la IIWWW y el patrón crudo....es de libro...vamos, es como El Imperio Romano, pero en sibilino...Seguramente nuestros nietos acaben estudiando esto en los libros de historia con sus nombres desvelados y las armas sibilinas y conspiraciones que utilizaron (como en los asesinatos de las casas reales en el medievo,...o el envenenamiento de las aguas en las guerras clásicas...)

Está bien el apunte a los Goldman Sachs y compañía...y a todos esos conjuradores de los mercados financieros...pero incluso la propia reserva federal es parte de la estructura de poderes económicos que se crearon con dicha intención tras la guerra y que han garantizado el escenario de manipulación económica global.

Lo que pasa es que la criatura a veces traspasa las fronteras del amo...y se les escapan las teorías del caos en medio de un mundo raro y tan conectado...y resulta que ahora han podido romper el propio cerdito, y la masa social tendrá que repararlo. Lo inaudito...

A colación de esto...en la gente que estos días mueve propuestas, entre lo poético y lo subversivo...aunque sea desde el derecho al pataleo...os dejo el blog de ESCUDOANTIMERCADOS...y así os vais preparando para las acciones...y linko el texto de uno de sus participantes...que me parece revelador y muy bello. Y es verídico y de primera mano...

http://escudoantimercados.wordpress.com/

http://escudoantimercados.wordpress.com/2011/09/27/i-was-there/