La semana en los mercados

Hay ocasiones en que los dirigentes toman decisiones que coinciden bastante con ideas y propuestas que yo llevaba pensando hacía tiempo e incluso que he escrito en esta web como cuando en abril de 2009 abogué porque las cajas se convirtieran en bancos y pagaran las ayudas públicas cediendo su propiedad al estado, algo que acabó pasando… lástima que cuando se hizo fue tan tarde que ya las cajas tenían valor negativo. Hay más ejemplos pero hoy me quiero fijar en una propuesta que hice en enero de 2012 y cito textualmente:

…voy a hacer una propuesta que creo sería un buen regalo de Reyes para la economía real si BCE me hiciera caso… Yo propongo que el BCE establezca como tipo oficial de sus depósitos el -1%, que a los bancos les cueste mucho dinero en intereses no hacer su trabajo (estableciendo un importe mínimo de depósitos por banco al 0%, tan sólo castigando los excesos). Y si a pesar de eso siguen empeñados en hacer lo mismo, como BCE es una institución pública europea, que todo el beneficio obtenido en estas operaciones se destine a ayudar en algunos costes de la UE. De este modo, o los bancos mueven más el dinero o reduciremos gastos a su costa

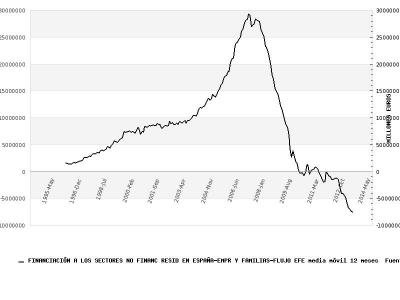

Curiosamente, BCE ese verano movió ficha y bajó al 0% el tipo al que retribuye a los bancos el exceso de liquidez. ¿Consecuencia? Como podéis ver en esta imagen del gran Perpe

en los últimos meses las entidades financieras de la €zona han dejado de depositar en BCE 700 mil millones de €.

Gran parte de este importe está en las cuentas tesoreras de cada banco, otra simplemente desapareció por las devoluciones de las LTRO´s

Gran parte de este importe está en las cuentas tesoreras de cada banco, otra simplemente desapareció por las devoluciones de las LTRO´s (algo positivo porque reduce el balance de BCE dejándole más capacidad de acción) y del menor volumen de las subastas de liquidez a corto plazo pero es lógico pensar que algo de ese importe ha ido destinado –y ha impulsado con ello la rebaja en su rentabilidad- a la compra de deuda pública, facilitando y abaratando la labor de las Haciendas de cada país. Por lo tanto, queda claro que el resultado de esa decisión ha resultado positivo. Pues bien, año y medio después de que yo lo propusiera ahora se empieza a hablar de poner este tipo en negativo porque sigue sin llegar la liquidez a la economía real, algo así como forzar a los bancos a prestar sí o sí porque si no, perderán dinero. Lo bueno es que Dinamarca ya hizo esto en julio de 2012 (los bancos que depositan su exceso de liquidez en el banco central deben pagar un 0.20%) por lo que podemos aprender de su experiencia.

¿Mi opinión? Primero, creo que no deberíamos mitificar tanto las políticas monetarias como solución a todos los males y su impacto será limitado, no es la panacea. Y segundo, a pesar de que mi ego se alegra de que consideren una propuesta mía, se quedaría corta si no va acompañada de una reforma –que no se hará- que limite las inversiones de los bancos en deuda pública. Sin esto, la medida abaratará –y será positivo, no digo que no-

las emisiones de deuda a corto plazo de todos los países (podríamos ver letras a 3 meses en España casi al 0% probablemente) pero en España los bancos preferirán eso antes que prestar dinero a emprendedores en un país con tanto paro, tanta morosidad bancaria y tan poca confianza en el futuro. No obstante, que lo hagan y que sean radicales, que lo pongan el -1% porque es momento de decisiones valientes, imaginativas y arriesgadas. Eso sí, todo esto lo acabarán pagando los ahorradores que cada vez recibirán menos rentabilidad en sus depósitos y tiene el riesgo –todo hay que decirlo, la situación actual no es la de hace año y medio- de promover aún más la actual burbuja de dinero buscando mayor rentabilidad y despreciando el riesgo, por ejemplo en bolsa o en renta fija emitida por empresas poco solventes, justo en un momento en el que esto ya está pasando. Otro riesgo no despreciable es que haya una fuga de liquidez a otras áreas económicas… así que espero lo piensen bien.

De hecho, en los mercados, a excepción del Ibex que sigue comportándose de forma errática, las cesiones puntuales que hay son únicamente motivadas por rumores de un fin de la QE de la FED mientras se suceden los máximos históricos en Wall Street y el Dax y la sensación de que estamos en una burbuja propiciada por el dinero barato de los bancos centrales (como ya pasó con la inmobiliaria) se hace patente como comenté el otro día con datos tan sorprendentes como la alta proporción de acciones USA compradas a crédito, en niveles similares a los años 2000 y 2007, anteriores techos de mercado. Es decir, se arriesga cada vez más para conseguir la rentabilidad que la deuda de buena calificación y las entidades financieras más solventes ya no ofrecen. Exactamente igual que los años posteriores a las fuertes rebajas de tipos de interés tras el 11-S de 2001. No aprendemos y esta euforia –especialmente absurda en la €zona cuando acumulamos 6 trimestres consecutivos de bajada del PIB- podrá durar una semana o una década pero me temo acabará mal. Y cada vez las crisis son peores…