Caracteristicas de los 3 rescates a la espera del de España.

[ Imagen no disponible ]

350 pb= interes del 3,5% a sumar a lo anterior

[ Imagen no disponible ]

350 pb= interes del 3,5% a sumar a lo anterior

Alguien escribió:La filtración del semanario Der Spiegel debería facilitarle la vida a Angela Merkel.

Pero tal vez no.

La revista alemana publicó un informe interno del Ministerio de Finanzas alemán, que señala que una descomposición del euro llevaría a una contracción de 10% en la economía germana en el primer año y que el número de desempleados prácticamente se duplicaría.

Alguien escribió:Cómo se liquida un banco.

Muchos economistas opinan que un banco no se puede o no se debe liquidar, falso. Es más, ha llegado el momento de empezar a hacerlo. Hay que liquidar y cerrar las cajas de ahorros y bancos que estén quebrados. Y con esto no digo que debía haberse hecho con anterioridad, pero sí que ahora ya no puede demorarse. Además de ser necesario por estar quebrado, lo es porque el sistema bancario español tiene un número de oficinas en términos de población y habitantes totalmente desproporcionado.

¿Que es lo que hay que hacer? En mi opinión, hay que cerrarlos, liquidarlos de forma ordenada por el Fondo de Garantía de depósitos y tutelado por el Banco de España, salvaguardando los depósitos de clientes que deben ser transferidos a otra entidad mediante subastas públicas.

Vamos a analizar la experiencia del sistema bancario norteamericano, donde desde 2008 ya se han liquidado 428 bancos. En 2012, ya suman 31 bancos. En términos históricos, el año con mayores quiebras bancarias fue 1933 con 4.000. El mayor banco liquidado fue el Washington Mutual (WaMu), en 2008, con 300.000 millones de dólares en activos.

El organismo encargado de ellos es el FDIC, el Federal Diposit Insurance Corporation, el Fondo de Garantía de los bancos norteamericanos. El FDIC fue creado en 1933 para dar confianza a un sistema bancario que estaba totalmente quebrado en ese momento. La FDIC garantiza los depósitos de nada menos que 7.359 entidades financieras, y no está financiado con impuestos federales, sino que se nutre de los fondos pagados por los propios bancos.

El saldo de fondos del FDIC para cubrir quiebras bancarias es a 31 marzo 2012 de 15.300 millones de dólares. El máximo lo alcanzó en marzo de 2008 con 52.840 millones de dólares. Entre 2009 y 2011 el saldo del fondo era negativo y es entonces cuando el estado lo cubre.

[ Imagen no disponible ]

El FDIC tiene dos funciones. Primero, garantizar todos los depósitos de los ciudadanos norteamericanos hasta un máximo de 250.000 dólares por cuenta. De no haber dinero suficiente, los cubre aportando la diferencia hasta los 250.000 dólares. En segundo lugar, el FDIC es el receptor de los activos y pasivos del banco liquidado y debe gestionar la venta de estos activos y deudas y atender las reclamaciones de los clientes con importes superiores a los 250.000 dólares.

La FDIC también presenta denuncias por mala gestión a los directivos bancarios si lo cree necesario.

Este es el mapa de bancos cerrados por estados. Desde 2008, los bancos cerrados acumulaban unos activos de 677.000 millones de dólares y el coste soportado por el FDIC ha sido de 82.100 millones de dólares al tener que garantizar depósitos y cubrir los agujeros. Como podéis comprobar no es una cifra tan alta. La podéis comparar, por ejemplo, con el sistema financiero español.

En marzo 2008, el FDIC anunció que fichaba a 140 nuevos empleados ante sus perspectivas del aumento de trabajo en liquidar bancos norteamericanos.

Vamos a analizar dos casos de cierre y liquidación de bancos en Estados Unidos.

1. El caso más habitual y repetido es el siguiente. Veamos el ejemplo del pasado 15 junio 2012, día donde tres bancos norteamericanos fueron sido cerrados y liquidados.

The Farmers Bank of Lynchburg de Tennese, un banco creado en 1888 y con 32 empleados ha cerrado y el FDIC se ha hecho cargo de sus activos y pasivos. En este caso, ha encontrado otro banco que se queda con todos los depósitos de sus clientes. Se trata del Clayton Bank and Trust, también de Tennese.

Los clientes automáticamente tienen sus depósitos en el banco que ha adquirido al problemático sin necesidad de cambiar nada y continúan teniendo la protección del fondo de garantía.

El Farmers Bank tenía 163,9 millones de dólares en activos y 156,4 millones de dólares en depósitos de clientes. El Clayton Bank and Trust, el adquirente, ha pagado un 0,10% por quedarse con todos los depósitos del Farmers Bank. Además, en el acuerdo, el Clayton Bank ha comprado todos los activos del Farmers Bank.

En su web, el propio FDIC anuncia en cada caso cuando le va a costar la liquidación de cada banco. En el caso del Farmers Bank, el FDIC anuncia que estima que le va a costar 28,3 millones de dólares, lo que es una cifra baja, según el FDIC, gracias a la adquisición por parte del Clayton Bank.

2. Otro caso más excepcional es un banco liquidado y sobre el que no han podido encontrar ningún comprador:

El Bank of the Eastern Shore, con $154 millones en depósitos de clientes, es una excepción y nadie ha querido quedárselo. El procedimiento en este caso de la FDIC ha sido fijar una fecha límite de funcionamiento, en este caso un mes, y animar a los clientes a transferir electrónicamente sus depósitos a otros bancos. El primer paso del FDIC ha sido crear el Deposit Insurance National Bank of Eastern Shore (DINB) a donde se le transfieren todos los depósitos, excepto algunos depósitos complejos. Pero aquí viene la clave. Se transfieren al DNIB solo los depósitos que no excedan los 250.000 dólares, cifra garantizada por el fondo de garantía. A los clientes con un depósito mayor se les emplaza a contactar con el FDIC y explicar su caso.

Los clientes con préstamos deben continuar pagando sus cuotas al banco con normalidad

El FDIC es tan transparente que explica cómo, según sus estimaciones, este banco le costará al FDIC unos 41,8 millones de dólares. Es decir, aproximadamente una tercera parte del total de depósitos.

En el caso de haber un banco que asume los depósitos y clientes, decide si se queda con los empleados del banco adquirido. Lo habitual es que se queden total o parcialmente los empleados de oficina y renuncien a los de servicios centrales por las duplicidades con la propia entidad.

Claro que no todo es positivo y transparente. Sheila C. Blair, la presidenta del FDIC hasta 2011, denunció algunas malas prácticas cuando se fue en sus tumultuosos 6 años. Por ejemplo, declaró que en el caso del Bear Stearns se debía de haber liquidado el banco.

Sheila Bair tiene una interesante intervención en el documental “Inside Jobs”.

Sheila Bair se enfrentó a Bernanke y Paulson primero, y Geithner luego, por ejemplo, en la obligación de salvamento de la mayor aseguradora norteamericana, AIG. Según Sheila, no debía ponerse por delante a los bonistas de los contribuyentes. Fijaros que este es justo el debate más importante en esta crisis, una cosa es salvar a los depositantes y otro distinto es salvar a los bonistas y accionistas de los bancos.

Por lo que he leído, el funcionamento del FDIC y de sus empleados en la liquidación de bancos pequeños es excepcional. En apenas días encuentran una solución y se ejecuta a la perfección y de esta forma se evita mayores pérdidas. En el caso de macro entidades como AIG, Bear Stearns o Countrywide, al interferir la alta política, las operaciones son menos claras y transparentes.

Alguien escribió:El FMI dice que no se renegociarán objetivos del programa de rescate griego

Washington, 12 jul (EFE).- El Fondo Monetario Internacional (FMI) negó hoy que esté en posición de renegociar los objetivos del programa de rescate de Grecia y señaló que el país no ha cumplido en algunos de los requisitos acordados.

"No estamos en posición de negociar los objetivos del programa. Siguen siendo la base para el diálogo", indicó el portavoz del FMI, Gerry Rice, en una rueda de prensa en Washington.

"Pero si hay ideas de cómo alcanzar mejor esos objetivos, estamos abiertos a ello, como sucede en el caso de cualquier otro programa", matizó Rice.

Estos comentarios se dan poco después de que la misión del FMI haya finalizado sus reuniones en Grecia con el nuevo Ejecutivo del primer ministro Antonis Samaras, que llegó al poder con un programa favorable a respetar los términos del rescate negociado con la "troika".

Los representantes del Fondo regresarán a Grecia el 24 de julio para embarcarse en negociaciones más a fondo sobre la marcha del programa de rescate del FMI, el Banco Central Europeo y la Comisión Europea por valor de 130.000 millones de euros.

El nuevo gobierno de coalición griego resultante de las elecciones del pasado mes, quiere obtener dos años más, hasta 2016, para alcanzar el superávit presupuestario propuesto en el plan.

"Por el momento, algunos objetivos se han cumplido, muchos no se han conseguido y en algunos casos no tenemos datos para evaluar y tendremos que esperar más para tener la fotografía completa", indicó Rice.

Alguien escribió:España podría estar cerca de pedir un rescate estatal

Los bancos cada vez con menor capacidad para comprar su deuda pública

Viernes, 6 de Julio del 2012 - 16:28:00

Los bancos domésticos que han apoyado con fuertes compras las subastas de deuda del Tesoro español podrían estar llegando al límite en lo que se refiere a absorción de bonos soberanos, minando los esfuerzos del país para evitar un rescate en toda regla.

Si España tuviese que cancelar una subasta por falta de demanda de los grandes bancos nacionales, podría verse forzada a pedir un rescate estatal además de las ayudas que ya ha negociado para sus bancos (hasta 100.000 millones de euros), provocando una peligrosa nueva fase en la crisis de deuda de la zona euro.

Los costes de financiación de España escalaron a máximos de la introducción del euro en junio al deshacerse los inversores internacionales de deuda del país y el viernes la rentabilidad del bono español a diez años volvía a superar el 7 por ciento, lo que provocó una espiral en los costes de endeudamiento previos a los rescates de Portugal e Irlanda.

Hasta ahora, los bancos domésticos han llenado el vacío de financiación, pero participantes del mercado aseguran que muchas de estas entidades ya han alcanzado o están a punto de alcanzar los límites de deuda pública que están dispuestos a comprar de un país cuya prima de riesgo no deja de subir.

Estos límites varían de banco en banco en función de niveles internos de control de riesgos más que por niveles técnicos fijados por reguladores. Pero hay señales de un sector ya lastrado por miles de millones de euros de préstamos tóxicos está alcanzando un punto de saturación.

"Los bancos españoles fueron vendedores netos de deuda española en los últimos dos meses. Para mí ese es un claro síntoma de que los bancos ya han alcanzado un nivel con el que no se sentirán confortables teniendo más deuda", dijo Luca Cazzulani, vice director de renta fija para UniCredit.

Un gran banco español y un banco mediano dijeron a Reuters que todavía pueden tomar más deuda soberana, pero uno de los participantes del mercado advirtió que los bancos españoles más pequeños ya no se acercan a las subastas del Tesoro.

Los bancos domésticos eran titulares del 28 por ciento de la deuda pública española en mayo, según datos del Tesoro, frente al 17 por ciento de finales de 2011 tras haber adquirido deuda después de dos ingentes subastas de liquidez a tres años realizadas por el Banco Central Europeo.

Sin embargo, los bancos españoles redujeron su exposición a la deuda nacional en abril y mayo y no fueron inversores internaciones los compradores. Más bien, instituciones españolas como el fondo de la seguridad social incrementaron sus posiciones, acercando al Estado a la incomodidad de comprar su propia deuda soberana.

La situación española tiene desagradables ecos de los acontecimientos de Portugal en abril del año pasado, cuando los bancos lusos amenazaron con dejar de comprar deuda nacional tras dispararse las rentabilidades, lo que finalmente abocó al país a pedir el rescate.

España e Italia consiguieron la semana pasada en una cumbre que los líderes aceptasen que los fondos de rescate de la UE entrasen directamente en los mercados de bonos, lo que destensó temporalmente las rentabilidades de sus bonos. Pero siguen siendo escasos los detalles sobre las condiciones que se emplearán los fondos de rescate o sobre cómo se implementará la prevista recapitalización directa de los atribulados bancos españoles, lo que desincentiva a los inversores internacionales para volver a comprar deuda del país.

"El resultado de la cumbre es positivo y debería animar a los inversores a comprar deuda española. Pero el problema es que lo que se ha decidido tardará en implementarse", dijo un participante del mercado. "España es solvente. No se trata de un problema de solvencia, se trata de liquidez. Y mi temor es que si los mercados no se ajustan y no hay señales de que los inversores internacionales regresen, al final también la liquidez se irá", añadió.

Un segundo operador de deuda española dijo que el interés en las emisiones de deuda española era escaso y que era necesario un mayor compromiso de Alemania para acabar con la crisis, además de un trabajo de reformas a nivel nacional, para atraer de vuelta a los inversores.

Sin embargo, según Citi, ha habido algunas señales tentativas de un regreso de inversores internacionales a la deuda española y no sólo en las emisiones a corto plazo. Eso podría alentar al Tesoro, que el jueves levantó 3.000 millones de euros en bonos, entre ellos uno a 10 años, después de haber subido el objetivo tras suavizarse las rentabilidades con la cumbre de líderes europeos.

Pero enfrente hay desafíos, entre ellos el rescate de los bancos. "Hay un montón de obstáculos tanto políticos como económicos y aún hay que ver si los 100.000 millones de euros bastan finalmente para los problemas de los bancos españoles. Hay cuestiones sin revolver en torno al MEDE (...) y los vientos económicos en contra son muy fuertes", dijo Robert Crossley, responsable de estrategia sobre tipos de interés en Europa para Citi.

E incluso volviendo cierta estabilidad a los mercados de deuda española durante un tiempo, el economista de Citi, Willem Buiter, sigue esperando que España entre -posiblemente muy pronto- en un programa de condicionalidad soberana y supervisión por parte de la UE y el FMI.

Más operaciones de liquidez del BCE ayudarían a los bancos españoles a manejar la situación durante más tiempo, pero el banco central no ofreció indicios este jueves sobre planes para realizar otra subasta de liquidez a largo plazo (LTRO) u otras medidas de estímulo no convencionales. Y aunque se pusieran en práctica estas medidas, no atacarían la raíz de la crisis de deuda de la zona euro.

"Dado que el BCE se muestra reticente ahora mismo a hacer más operaciones a largo plazo, parece adecuado pensar que los bancos domésticos puedan estar alcanzando un límite en cuando a la cantidad de deuda (pública) que quieren tener", dijo Harvinder Sian, estratega en RBS.

Sian señaló que los bancos probablemente tenían capacidad para asumir más deuda en sus balances, pero que esta cuestión se estaba volviendo más marginal. "Necesitamos ver un regreso de los inversores internacionales para que la situación se estabilice y eso no está para nada claro", concluyó.

Nigel Davies de Thomson Reuters

Alguien escribió:Vicenç Navarro

Catedrático de Políticas Públicas. Universidad Pompeu Fabra, y Profesor de Public Policy. The Johns Hopkins University

Una de las tesis que se promueven con mayor ahínco en los círculos neoliberales del país es que España entró y permanece en crisis por su excesivo gasto público y falta de disciplina fiscal. De esta tesis se concluye que hay que reducir el gasto público y recuperar la famosa disciplina fiscal, reduciendo el déficit público para alcanzar el nivel exigido por el Pacto de Estabilidad (el 3% del PIB).

Esta tesis es fácilmente demostrable que carece de credibilidad. El Estado español era, en realidad, el modelo de rectitud ortodoxa neoliberal. Tenía un superávit en las cuentas del Estado en los años 2005, 2006 y 2007, y su deuda pública era de las más bajas de la Eurozona. Durante el periodo 2004-2007, tal deuda pública bajó del 46% al 36%. España no podía ser más modélica desde el punto de vista neoliberal. Los responsables de la política económica y fiscal del Gobierno español recibieron el aplauso de las autoridades europeas que gestionan y dirigen la Eurozona (desde el Consejo Europeo y la Comisión Europea al Banco Central Europeo) y como no, del Fondo Monetario Internacional.

En realidad, la sensación de euforia era tal que el Gobierno socialista español, bajo la presidencia de José Luis Rodríguez Zapatero, decidió bajar los impuestos, identificando tal medida con ser de izquierdas. Su slogan más conocido en aquellos años fue que “bajar los impuestos es de izquierdas”. Esta bajada de impuestos aumentó el déficit estructural del Estado, es decir, el déficit público, que determinan los ingresos y gastos estructurales y no coyunturales. Este aumento del déficit estructural permaneció ocultado o ignorado por el aumento de los ingresos al Estado, resultado de la situación coyuntural provocada por la burbuja inmobiliaria. Ahora bien, cuando esta burbuja explotó, el déficit estructural apareció con toda claridad y contundencia. Los ingresos al Estado bajaron en picado, resultado, en gran parte, de que la estructura fiscal del Estado español depende excesivamente de las rentas del trabajo y muy poco de las rentas del capital. Cuando la actividad económica se colapsó y el desempleo se disparó, los ingresos al Estado bajaron y mucho. De ahí el déficit público del Estado. No tiene nada, nada que ver con el aumento del gasto público, el cual, medido en gasto público por habitante, ha ido bajando, no subiendo. Y los datos así lo muestran. Se están recortando y recortando, y en cambio el déficit público apenas baja y el crecimiento económico está decreciendo. ¿Qué evidencia esperan los círculos neoliberales para poder ver que están profundamente equivocados?

Por otro lado, un punto clave poco estudiado y con escasa visibilidad mediática es ¿por qué la burbuja inmobiliaria explotó? La causa primordial es que la mayoría del dinero que estaba detrás de la burbuja inmobiliaria procedía de bancos alemanes, franceses, holandeses, belgas, entre otros. En realidad el enorme flujo de dinero (lo que se llama inversión financiera) a España explica que la balanza de pagos (la diferencia entre el capital que entra y el que sale del país) se disparara en aquellos años de burbuja inmobiliaria. El hecho de que la banca europea alimentara a la banca española se debía, como no podría ser de otro modo, a que eran inversiones financieras extraordinariamente beneficiosas. Su rentabilidad era enorme. Pero cuando esta banca europea contaminada por los productos tóxicos procedentes de la banca estadounidense se paralizó, el dinero dejó de venir a España y la burbuja inmobiliaria explotó, creando un agujero en el PIB español equivalente a un 10% de su tamaño. Y todo ello en cuestión de meses.

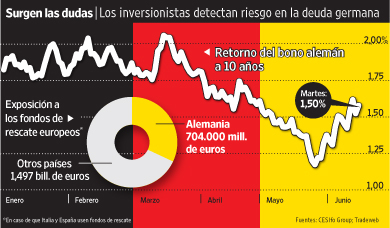

Ahora España tiene un problema enorme porque debe mucho dinero a los bancos europeos, que no puede pagar. Y los bancos europeos tienen un problema incluso mayor, porque han prestado tanto dinero a España y a los otros países intervenidos (Grecia, Portugal e Irlanda) que si éstos no lo pagan, tienen un problema gravísimo. En realidad, muchos de ellos se colapsarían. Los bancos alemanes habían prestado en 2009 la enorme cantidad de 704.000 millones de euros a los países PIGS (España, Grecia, Irlanda y Portugal), convertidos en GIPSI con la inclusión de Italia. Esta cantidad es muchas veces superior al capital en reserva de la banca alemana. Si estos países no pudieran pagar su deuda, la banca alemana colapsaría. El establishment financiero alemán y su Gobierno, presidido por la Sra. Merkel, es plenamente consciente de este hecho. Y de ahí su énfasis en que el objetivo prioritario de las políticas de austeridad que está imponiendo a aquellos países y de la supuesta “ayuda financiera”a sus bancos, sea el de que la banca alemana recupere el dinero prestado.

El objetivo de los recortes es salvar la banca alemana

Y así nacieron las políticas de recortes. Como bien escribía recientemente nada menos que el editor senior del Financial Times, el Sr. Martin Wolf (25.06.12) el objetivo de estos recortes en España tiene poco que ver con recuperar la economía española y sí con que se pague a los bancos europeos, incluyendo los alemanes, lo que se les debe. Así de claro.

Ahora bien, como las cosas no se pueden decir tan claro, el argumento que se utiliza por los economistas y políticos neoliberales, es que hay que reducir el déficit público para “inspirar confianza a los mercados financieros” de manera tal que éstos vuelvan a prestar dinero a España. Según tal argumento, la desconfianza de los mercados hacia España determina que la prima de riesgo española haya subido tanto, ignorando que el que marca los intereses de la deuda pública no son los mercados, sino el BCE, que es el lobby de la banca, y muy en especial de la banca alemana. El hecho de que el BCE no haya comprado deuda pública española durante más de tres meses es la mayor causa de que la prima de riesgo se haya disparado. Lo que le importa más a la banca alemana (y a su instrumento, el BCE) es que continúe la austeridad, que sigan y se profundicen los recortes por parte del Estado español a fin de que éste y la banca privada a la que el Estado español ha estado subvencionando y ayudando en cantidades exuberantes (más de un 10% del PIB) paguen ahora lo que deben a aquellos bancos europeos, incluyendo los bancos alemanes. Y los famosos 100.000 millones de euros que el Gobierno Rajoy ha solicitado de las autoridades que gobiernan la Eurozona irán destinados a continuar ayudando (todavía más) a los bancos, y todo ello financiado por el ciudadano normal y corriente que paga al Estado y sostiene la deuda pública. En realidad, incluso dirigentes del Gobierno alemán así lo han reconocido. Uno de los consejeros económicos del Gobierno alemán, Peter Böfinger, así lo ha dicho. “Las ayudas a la banca (de los países en dificultades) no tienen que ver con el intento de ayudar a tales países en sus problemas, sino ayudar a nuestros bancos que tienen gran cantidad de deuda de aquellos países” (Chatterjee, Pratap, Bailing Out Germany: The Story Behind The European Financial Crisis).

En realidad, si de verdad tanto el Gobierno Rajoy o el Consejo Europeo desearan ayudar a la economía española, no transferirían estos 100.000 millones a la banca (que no ha estado ofreciendo crédito ni a las familias ni a las medianas y pequeñas empresas), sino a organismos estatales como el Instituto de Crédito Oficial (ICO), con el mandato de ofrecer crédito accesible y razonable (no el que provee la banca hoy) a la ciudadanía y a medianas y pequeñas empresas españolas. Tales transferencias públicas podrían también estimular el establecimiento de bancas públicas (tanto centrales como autonómicas) o cooperativas de crédito que garantizaran la existencia de crédito, uno de los mayores problemas que existe hoy en la España endeudada.

Pero lo que las autoridades europeas desean más que nada es que la banca española y el Estado español paguen a los bancos alemanes, franceses, holandeses, belgas y otros lo que les deben, a fin de -según dicen ellos- recuperar la confianza de los mercados. Pero este argumento asume que existen mercados, lo cual es fácil de demostrar que no ocurre. En un mercado, la responsabilidad de un préstamo fallido es compartida. Es un fallo de la persona o institución que pidió el préstamo, pero lo es también de la persona o institución que ofreció el préstamo. Y esto no está ocurriendo. En esta situación se está penalizando al primero a fin de salvar los intereses del segundo. Esto es lo que está haciendo, entre otros, el Gobierno alemán, que acusa y critica al Estado español por haber permitido la formación de la burbuja inmobiliaria sin citar el papel clave que el Estado alemán y la banca alemana jugaron en el establecimiento y explosión de tal burbuja. No se puede hablar de prestatarios irresponsables sin hablar también de los prestamistas irresponsables. Y el Gobierno alemán está imponiendo las políticas de austeridad para asegurarse de que a la banca alemana irresponsable se le pague la deuda con intereses (que, por cierto, alcanzan niveles estos últimos que cubren varias veces el coste de la deuda en sí). Y así estamos.

Baneado

Baneado Regístrate o identifícate para poder postear en este hilo